Welkom bij de vooruitblik op het beursjaar 2026. In dit artikel breng ik zeven topics waarvan ik de kans groot acht dat ze het komende jaar een belangrijke rol zullen spelen op de financiële markten. Dit artikel is ook te beluisteren als podcast of te bekijken op Youtube (publicatie op dinsdag).

Schuldenproblematiek blijft een hot topic

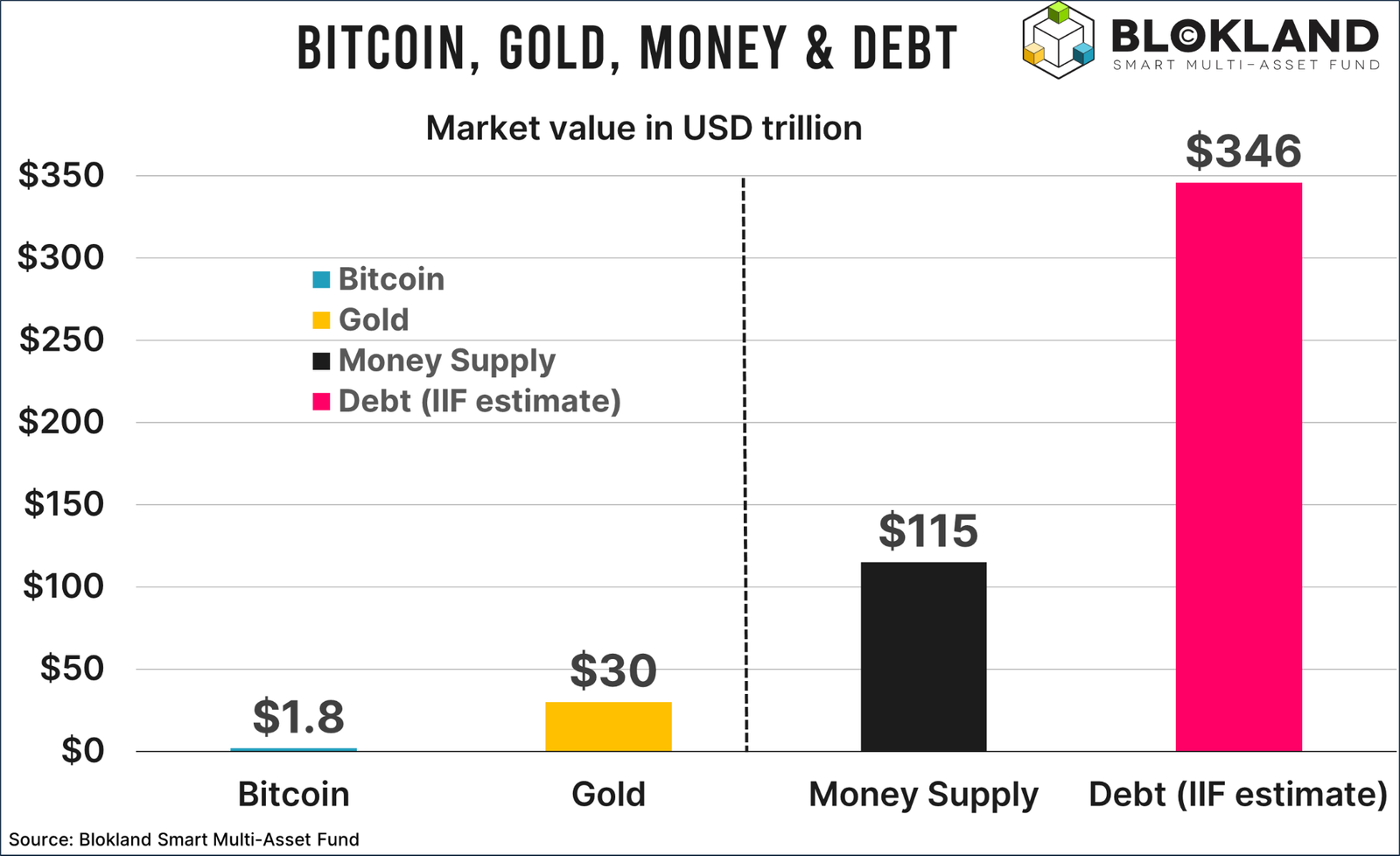

Globaal zijn er te veel schulden die niet terugbetaald kunnen worden. Dat probleem wordt in 2026 niet opgelost.

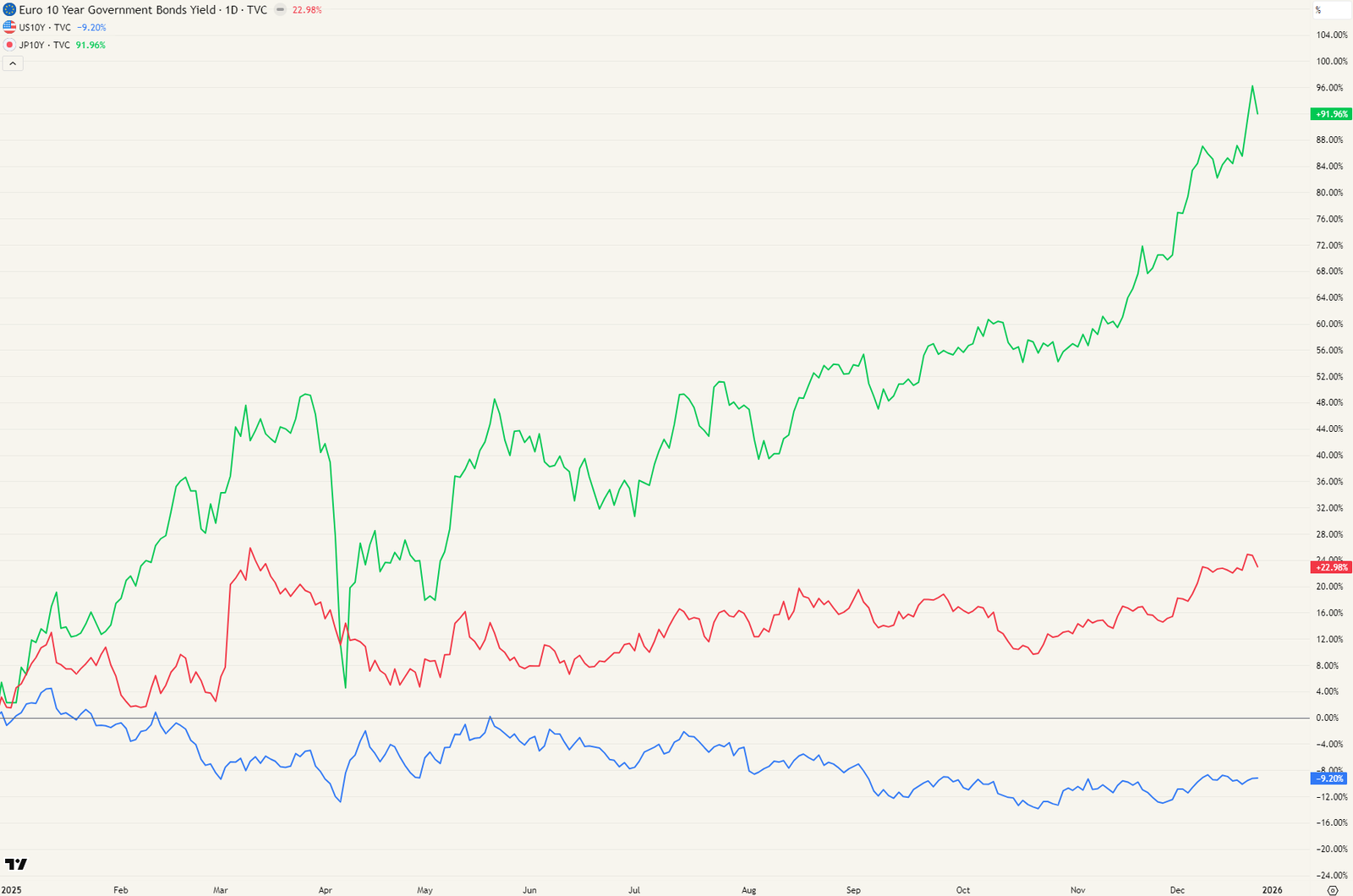

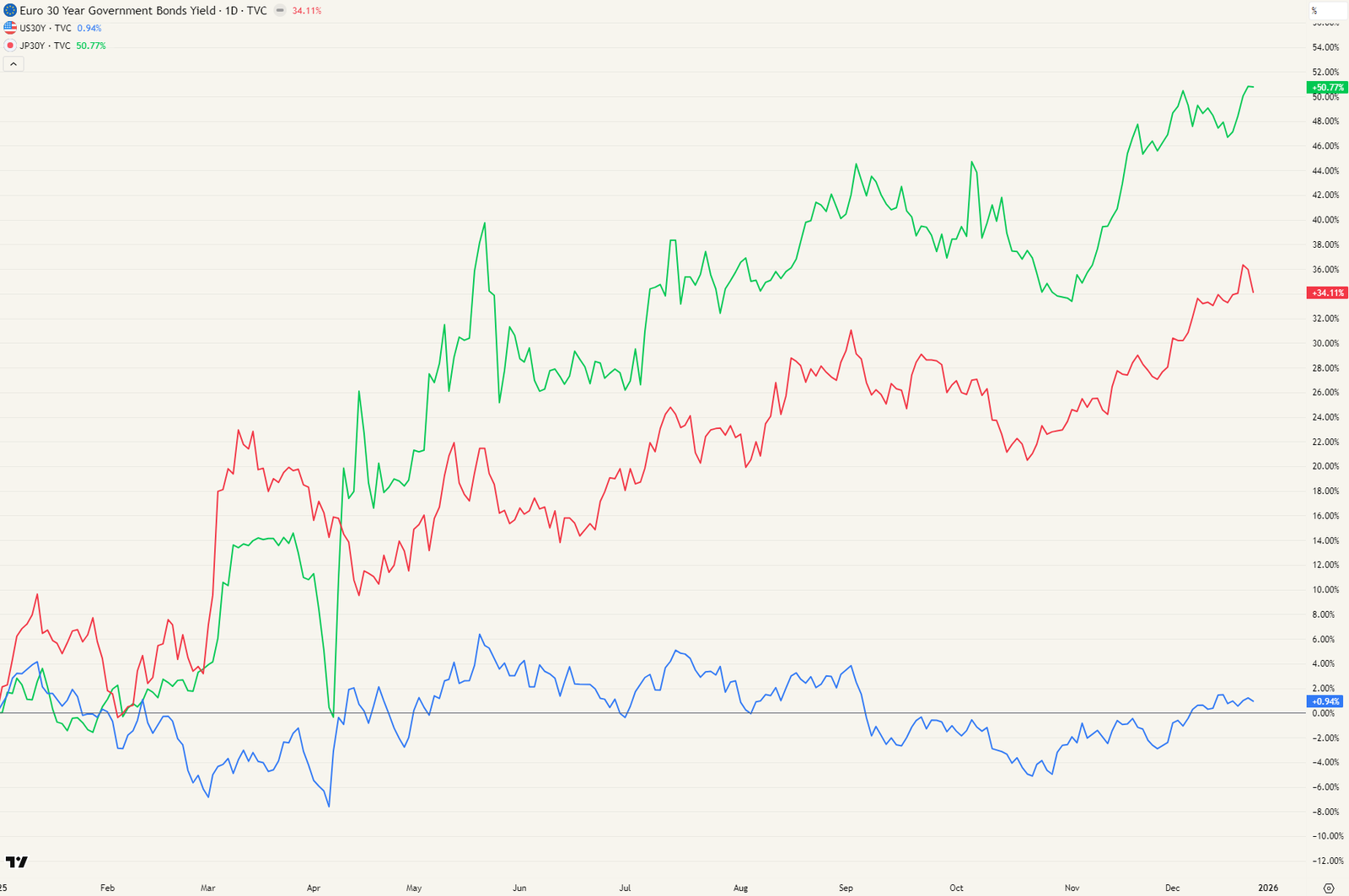

Daarbij komt het probleem dat rentes stijgen in de ontwikkelde markten. Zeker in Europa en Japan is dit een probleem. In de VS slagen ze er het voorbije jaar in om de rente onder controle te krijgen.

Bovenstaande grafieken zijn van het voorbije jaar. Nemen we de voorbije 5 jaar, vanaf de coronaperiode, dan is de stijging vele malen groter. Ook voor de VS.

Stijgende rente maakt het moeilijker om schulden te herfinancieren. Dit effect sluipt altijd met een vertraging in de markt omdat het pas wordt gevoeld op het moment dat een lening komt te vervallen. Dan pas moet er een nieuwe lening worden aangegaan (aan hogere rentes).

Mijn verwachting vanaf nu is dat

- bedrijven met een te grote schuldenlast het minder goed zullen doen dan bedrijven met gezondere balansen.

- dit een steeds groter struikelblok zal zijn bij budgetdiscussies bij het vormen van overheden

Dit is een probleem dat ze maar op 3 manieren kunnen oplossen.

- Schuld afbetalen (= besparen of inkomsten sterk doen groeien)

- Schuld weg inflateren (= Inflatie creëren waardoor toekomstige inkomsten groter worden en je oude schuld kunnen aflossen).

- Default (= failliet gaan. Alle obligatiehouders are screwed. En onvoorziene chaos).

Politici kiezen doorgaans voor de tweede optie (weg inflateren). Dit omdat ze er niet in slagen schulden af te betalen en met een default wordt ook niemand herverkozen.

Amerikaanse verrassing

Om schulden af te betalen, moet je ofwel je uitgaven verkleinen ofwel je inkomsten verhogen.

Hiermee zullen de Verenigde Staten vermoedelijk de wereld verrassen in 2026.

- De economie groeit er nog, ondanks de vele red flags die we kregen de voorbije maanden;

- Big tech bedrijven blijven erin slagen om hun gigantische winsten te doen groeien, wat voor meer belastinginkomsten zorgt.

- Amerikanen hebben een meerwaardebelasting. Op jaren dat de beurs het goed doet, stijgen de belastinginkomsten. De beurs heeft het beter gedaan dan wat werd verwacht, waardoor deze inkomsten hoger zullen uitvallen.

- Invoerheffingen, het woord van 2025! Ondanks de invoerheffingen blijven alle landen exporteren naar de Verenigde Staten. Voorlopig met beperkt effect op inflatie. Elke import onderhevig aan de heffing zorgt voor extra belastinginkomsten.

Bovenstaande factoren zorgen ervoor dat het tekort van de Amerikaanse begroting kleiner wordt. Op vandaag is dat een problematische 5,9%, deze wordt volgend jaar kleiner. Voor de markt is dit geen complete verrassing. De lichte daling van rentes in de VS geeft dat aan. De markt gelooft dat de VS het budget onder controle heeft. In tegenstelling tot de EU.

Rechtstreekse consumentencheques

Door het bovenstaande zal het Amerikaanse budget beter zijn dan verwacht. Dit creëert ruimte voor nieuwe uitgaven. Daarvoor heeft hij al drie ideeën gelanceerd:

- Farmer bridge payments (steun aan boeren die geïmpacteerd zijn marktverstoringen)

- Tariff dividend (geld voor armere gezinnen)

- Warrior dividend (geld aan soldaten)

Dit geld gaat rechtstreeks in de zakken van burgers. De vorige keer dat we dit zagen was in maart 2020, de “stimulus cheques” die elke volwassene $1200 gaf. Dit is een massale injectie van geld die snel zijn weg vindt in de economie. Dit is een zuivere inflatie van de geldhoeveelheid die leidt tot stijgende prijzen.

Dit duurt even voor dit effect uitspeelt. De eerste cheques kwamen in maart 2020 terwijl de inflatie pas begon te stijgen in maart 2021.

Klaar voor ronde 2?

Bij deze is dit eigenlijk een vooruitblik op 2027 (als al deze cheques er komen in 2026). Ik ben niet de enige die dit ziet. De markt begint zich hier al op te anticiperen.

Bijvoorbeeld de sterk stijgende edelmetalen

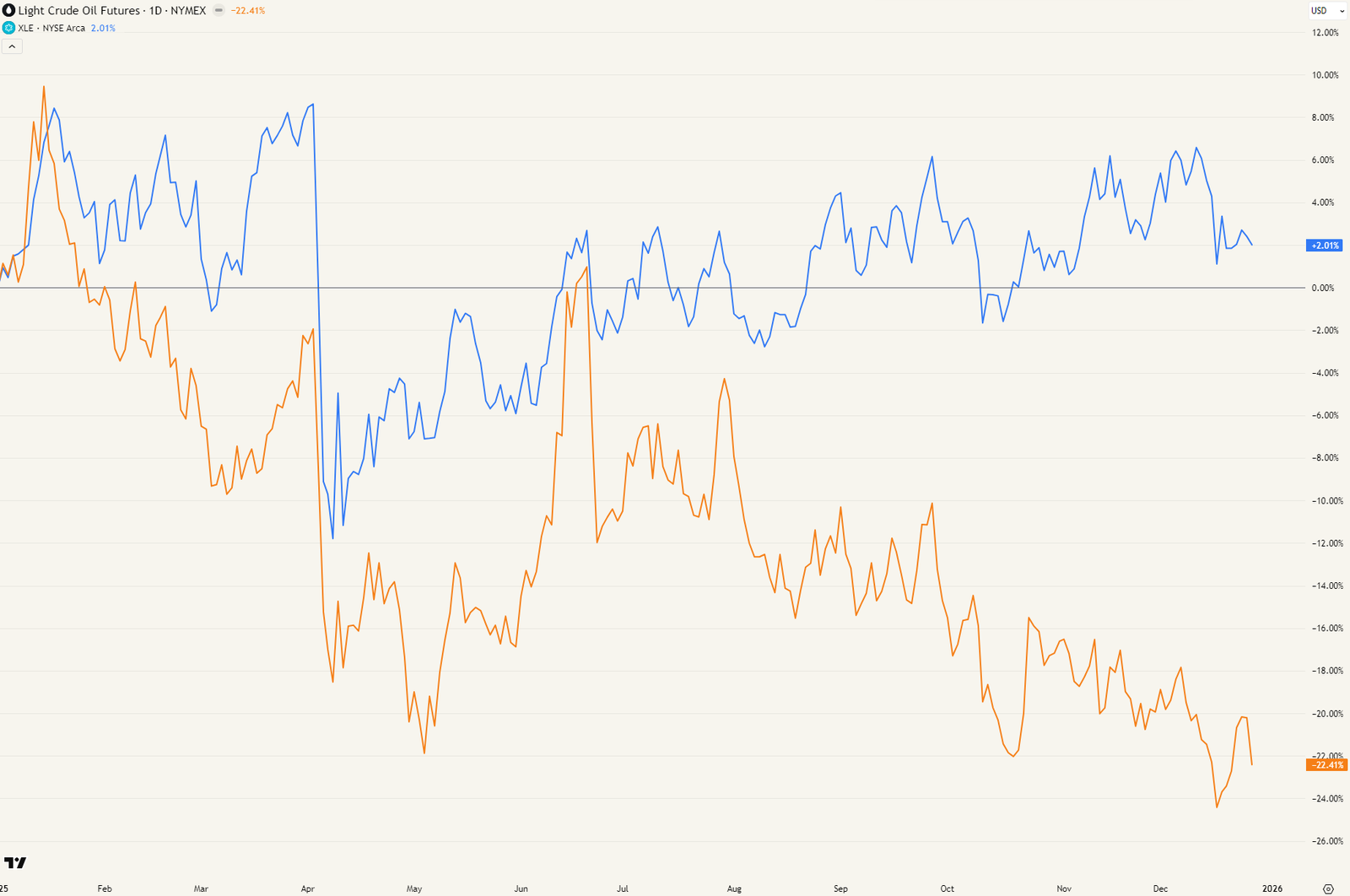

Bijvoorbeeld de oliebedrijven

De Amerikaanse energiesector staat op een licht positieve return dit jaar terwijl de olieprijs 20% zakte. In een normale wereld daalt de energiesector mee met de grondstofprijzen.

Edelmetalen – PGM’s (Platinum Group Metals)

In zo’n marktomgeving blijven edelmetalen het normaliter goed doen. Het probleem is dat dit idee volledig mainstream is geworden, vooral goud en zilver. Van 2016 tot 2020 was dit een contrair idee. Vanaf 2020 won het idee aan populariteit en dat is volledig losgebarsten door 2024 en 2025.

Het is een crowded trade die zelfs in HLN wordt vermeld als belegging die het goed zal doen komend jaar.

Enkel al daarom zou ik mijn verwachtingen over goud temperen. Begrijp me niet verkeerd: ik zou nooit zonder goud of zilver willen zijn. De risk/reward is nu eenmaal minder gunstig dan pakweg 5 jaar terug.

Als ik dan toch moet een edelmetaal naar voren schuiven als favoriet, dan is dat met grote voorsprong platinum, om verschillende redenen:

- Zeldzamer dan goud & zilver

- Historisch ondergewaardeerd tegenover goud

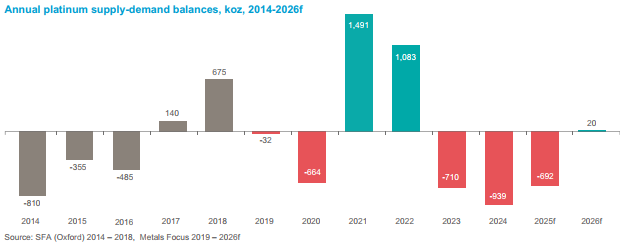

- Aanhouden problemen langs de aanbodzijde. Een gevolg van onderinvestering in productie door de 17-jarige berenmarkt.

- Aanbod / supply in deficit of pril evenwicht.

- De vraag is sterker aan het stijgen dan verwacht.

- Extra vraag voor juwelen in China & India. Goud is namelijk te duur geworden. (World platinum Council bron)

- De EU heeft de ban op verbrandingsmotoren vanaf 2035 geannuleerd. Dat zag je van mijlenver aankomen (Geldvos artikel september 2024).

Nasdaq – Dotcom 2.0 scenario

In zo’n omgeving blijft de Amerikaanse beurs het waarschijnlijk goed doen. Met zo’n omgeving bedoel ik:

- Groeiende economie

- Kleiner deficit + dalende rentes

- Relatief betere regio dan andere ontwikkelde landen (EU/Japan)

Mijn meest aannemelijke scenario is al een tijdje een verderzetting van de dotcom analogie.

Dat zou betekenen dat de markt eerst enkele maanden horizontaal beweegt om later een laatste “meltup” fase te realiseren. De stijging start dan ergens in maart/april en kan potentieel duren tot 2028.

Dat rijmt ook met het sentiment. Een bubble sterft geen stille dood. Die spat uiteen op absolute euforie en dat is er vandaag nog niet.

Nasdaq – Technisch

Ik ga vanaf nu meer focussen op de Nasdaq als index dan op de S&P 500. Deze markt is de bullmarkt van Big tech, AI en halfgeleiders. Deze zijn meer vertegenwoordigd in de Nasdaq waardoor deze index meer duiding zou moeten geven over de richting van de markt.

De voorbije weken leek het erop dat de Nasdaq een bull flag aan het vormen is.

In een perfecte dotcom analogie zou de koers nog enkele weken of zelfs maanden binnen deze bull flag blijven. Dan kan de Nasdaq tot zelfs 10% zakken zonder onder het 50-weekgemiddelde te gaan. De momentumindicatoren kunnen dan resetten terwijl de bollinger band de koers inhaalt. Dat zou een gezonde reset van de grafiek zijn.

Maar… De Nasdaq was al aan het uitbreken eind volgende week! Ik wacht nog tot na woensdag (maandslot 31/12) om het definitief een breakout te noemen.

Indien een breakout, zou dit een snelle variant kunnen zijn van de dotcom analogie. Dan krijgen we echt een knotsgek 2026 met een 40% stijging van de Nasdaq op een half jaar tijd.

Ik acht deze variant minder kansrijk, but stranger things have happened… Dit zou de QQQ etf als target $900 opleveren. In dit scenario zou een QQQ call optie met uitoefenprijs $800 en expiratiedatum 18/09/2026 x 40 kunnen gaan. (Deze kost bij slot vrijdag $250).

Trump blijft markten opschudden

Denk aan liberation day, maar dan meer van zo’n onvoorspelbare zaken. Het kan zelfs in z’n typische Trump-stijl gebeuren dat hij alles mooi op voorhand aankondigt. Bvb. op 1 oktober zei hij dat sojabonen belangrijk worden in de gesprekken met China. De maand erop stegen de bonen met meer dan 15%. Zo ook eerder met goud, koper, crypto, …

Twee situaties waar nu al beweging is dankzij hem: Cannabis en Venezuela.

Cannabis

Het was een verkiezingsbelofte van Trump om Cannabis te laten herclassificeren van ‘Schedule I’ naar ‘Schedule III’. Dat is een indeling waarbij Schedule I gelijkstaat aan de zwaarste drugs zoals heroïne. Op vandaag wordt cannabis op dezelfde manier behandeld op het federale niveau. Op het niveau van de Staten kunnen er soepelere regels zijn.

Schedule I zorgt voor veel beperkingen voor bedrijven:

- Zo kunnen ze enkel werken binnen Staten waar cannabis legaal is. Als ze naar een andere Staat gaan, begaan ze een federaal misdrijf.

- Banken verlenen geen diensten aan deze bedrijven omdat dit ook illegaal zou zijn volgens bankwetgeving. Hierdoor hebben deze bedrijven vaak geen toegang tot reguliere banken en financiering.

Door het herclassificeren naar Schedule III blijft cannabis illegaal op federaal niveau, maar er zullen minder beperkingen zijn voor de bedrijven. Daarnaast wordt medisch onderzoek door de FDA (Food & Drug Administration) dan ook mogelijk. Dit zet een deur open naar verdere versoepelingen.

De sector kan evolueren van “Verschrikkelijk / non-investable” naar “Gewoon slecht / maybe investable” en de deur staat open richting “normaal” of beter. Een transitie van “verschrikkelijk” naar “gewoon slecht” kan koersen al zeer sterk doen opveren (bvb. Transocean vanaf begin 2021 of Argentinië 2022)

Dit blijft een zeer kleine en uiterst speculatieve sector. Volatiliteit is gegarandeerd. Resultaten absoluut niet. De herclassificatie werd getekend door Trump, maar mocht deze niet worden doorgezet, kunnen bedrijven in deze sector makkelijk 50% verliezen. Op 1 uur.

We hebben bijna een uitbraak gekregen op de 2-weekgrafiek (1 candle = 2 weken). Het exponentiële 50-weekgemiddelde is hier leidend.

Voorlopig nog geen uitbraak = bearish. Zolang de koers onder dit gemiddelde blijft, blijft de sector in een dalende trend. Een slot erboven is bullish.

Dit soort obscure sectoren kunnen een leuke extra punch aan je portefeuille geven. Bijvoorbeeld via een allocatie van 1%.

Worst case scenario: je verliest 1% van je portefeuille. Als het achteraf echt een rock bottom instapmoment bleek te zijn, dan kunnen dit soort speculatieve sectoren explosief hoger gaan.

Venezuela

Een andere ontwikkeling die we een jaar geleden niet zagen aankomen: het conflict tussen de VS en Venezuela. Dit werd eerder besproken hier op 6 oktober 2025.

De voorbije weken escaleerde dit. Via een tweet kondigde Trump een volledige blokkade aan tegenover alle gesanctioneerde olietankers.

Ook de vermelding dat Venezuela “stolen oil, lands and other assets” moet teruggeven valt op.

Die claim van Trump is niet volledig uit de lucht gegrepen. Het zijn Amerikaanse bedrijven die de oliesector in Venezuela vanaf 0 hebben opgebouwd. Die bedrijven hadden er concessies, land, gebouwen, raffinages, …

In 2007 heeft de regering van Chavez de oliesector genationaliseerd. Wat voorheen eigendom was van privé-spelers, werd vanaf dat moment eigendom van de Venezolaanse staat zonder enige vergoeding. Dat is absoluut diefstal.

Die nationalisatie werd aangevochten in rechtbanken waarbij Venezuela in het ongelijk werd gesteld. Hiervoor werden ze veroordeeld tot schadevergoedingen die ze niet of maar zeer beperkt hebben betaald.

Ik denk niet dat de VS een kinetische oorlog gaan voeren op Venezolaanse grond. Wel verwacht ik dat Maduro dit jaar wordt vervangen. Zijn hele beleid wordt gefinancierd met winst uit de oliesector. Aan de huidige lage olieprijzen moeten ze veel volume verkopen om hun opbrengst gelijk te houden. Trump is deze nu aan het droogleggen. Het is een kwestie van tijd voor financiële problemen het Maduro regime in de problemen brengt.

Mocht Maduro vallen, wat volgt daarna? (speculatief)

- Vermoedelijk een meer Amerikaans gezinde regering.

- Mogelijkheden voor big oil om de grote olievoorraden te gaan exploiteren (= long term bearish oil, maar enorm bullish oil services)

- Het versterkt het groeiend sentiment dat Latijns-Amerika open is for business

Zuid-Amerika: diversificatie & value

Zuid-Amerika is aan het wegschuiven van links/communistisch naar (centrum)rechts. We hadden eerst de overwinning van Milei in 2023. Daarna volgden nog eens 10 landen in Midden- en Zuid-Amerika. Daarvan wonnen 7 (centrum)rechtse kandidaten en 3 (centrum)linkse kandidaten. Inclusief Maduro… dus eigenlijk wonnen er slechts twee linkse kandidaten.

Dit jaar hebben we nog 5 presidentsverkiezingen op het continent. Costa Rica, Peru, Colombia en Brazilië.

Colombia (31 mei) en Brazilië (4 oktober) zijn de belangrijkste. Beide presidenten zijn links qua ideologie en zijn allesbehalve vrienden van Trump. De Amerikanen zullen deze verkiezingen willen beïnvloeden om nog meer invloed te verkregen in hun Westelijke Hemisfeer.

De case voor Colombia werd hier initieel beschreven. Andere vermeldingen

- Goedkope Colombiaanse waarderingen

- Grupo Aval Acciones y Valores

- Ruk naar rechts in Zuid-Amerika + Amundi MSCI EM Latin America ETF

- Uitbraak Colombiaanse aandelen

- Waardering Brazilië & andere emerging markets

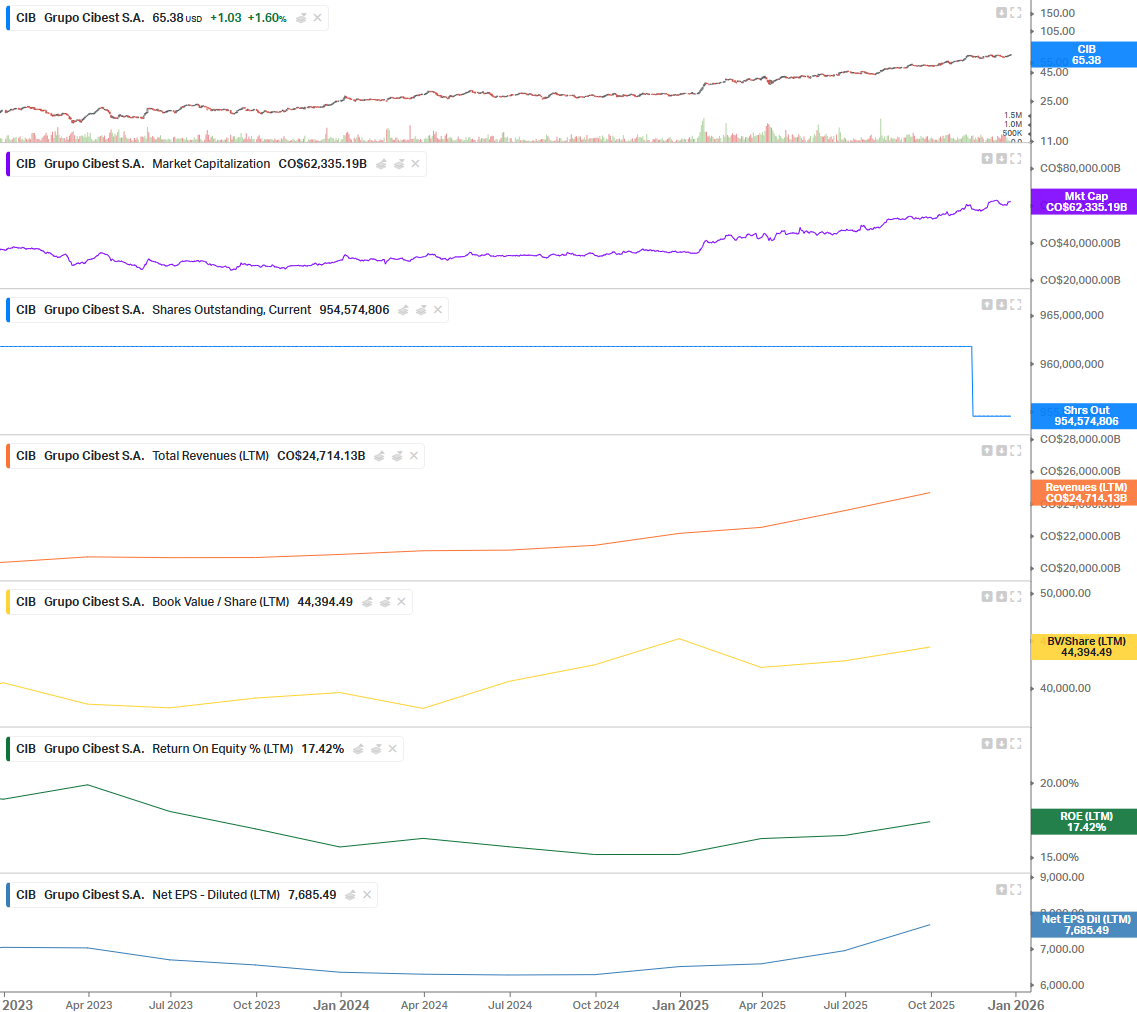

Veel bedrijven in deze landen zijn goedkoop, winstgevend en groeien aan een mooi tempo. Bvb. Grupo Cibest (voormalig Bancolombia). De grootste bank van Colombia.

Groeiende omzet, winst, return on equity en boekwaarde/aandeel. Tegelijk kopen ze eigen aandelen terug en betalen ze een royaal dividend. Een forward price earnings van 9,36 is absoluut niet duur voor zo’n kwaliteitsbedrijf in een sterk groeiende economie.

Energie – de basis van onze economie

Steenkool

Steenkool back from “the dead”.

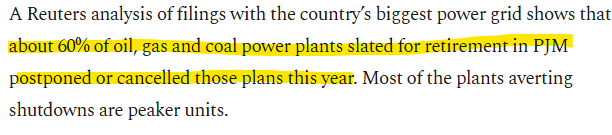

Dit is één van de zekere winnaars van de AI-race: Stijgend aantal datacenters => stijgende vraag elektriciteit => bestaand aanbod onvoldoende => uitbouw kernenergie te traag => 8 jaar wachttijd om nieuwe gasturbines te kunnen bouwen => zon & win geen alternatief (want geen baseload) => steenkoolcentrales worden opnieuw maximaal ingeschakeld.

Naarmate er meer datacenters online komen, hoe sneller dit relevant wordt. Vermoedelijk 2026.

Enkele eerdere bijdragen over dit onderwerp:

- 8 juli 2024

- 30 juni 2025

- 28 juli 2025

- 8 december 2025

Uranium

Er worden steeds meer kerncentrales goedgekeurd en bijgebouwd.

De belangrijkste vraag: waar gaat het uranium vandaan komen? Only god knows, want er komt geen enkel nieuw aanbod online (ten vroegste 2030). Daarvoor zijn de prijzen te laag. Ten

Recent besprak ik als trade van de week Sprott Physical Uranium Trust. Naast de lange termijn bull flag + cup & handle patroon, zien we nu op kortere termijn ook een duidelijk omgekeerd hoofd en schouders.

Een slot boven de neklijn C$28,4 geeft als koersdoel C$38 (afstand tussen neklijn en kop is C$10, dat moet je erbij tellen).

Offshore services

Dit wordt de komende 3 à 5 jaar het best presterende segment van de energiesector. Veel bedrijven hebben duidelijk al een bodem achter zich gelaten. Of dit thema in 2026 echt op volle snelheid komt, is misschien nog te vroeg. De bedrijven zijn echter te goedkoop (met improving fundamentals & vaak winstgevend) om niet op te nemen in de portefeuille.

Dollarsterkte

In juni schreef ik over een potentiële rally van de US dollar. De analyse blijft nog steeds intact.

- Fondsen record onderwogen aan de dollar

- Sentiment jegens de dollar op een dieptepunt

- De dollar index (DXY) in de buurt van langetermijn steun

Het duurt lang voor dit zich uitspeelt. Het is dan ook een kwartaalgrafiek, daarvoor heb je een lange adem nodig.

Vooruitblik komende 10 jaar

Markten kunnen een tijdlang onredelijk hoog oplopen, maar de geschiedenis leert ons dat opgeblazen waarderingen vrijwel nooit lonen op langere termijn.

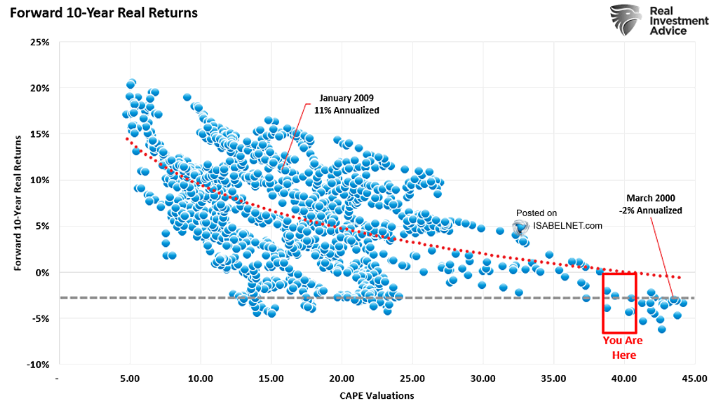

Onderstaande grafiek geeft de verwachte return van de S&P 500 voor de komende 10 jaar (Y-as) in relatie tot de huidige waardering van de markt (CAPE ratio op X-as).

De huidige CAPE ratio van de S&P 500 is 39-40. In het verleden is het nog NOOIT voorgekomen dat de S&P op 10 jaar een positief reëel rendement (na inflatie) laat optekenen wanneer de markt zo duur staat.

De langetermijnverwachting voor de Amerikaanse markt is dus negatief. Er kan natuurlijk veel gebeuren in die 10 jaar. Eerst +100% (Dotcom 2.0) om daarna te halveren? Kan zomaar.

Die markt is naar mijn bescheiden mening te duur om aandelen te kopen en deze weg te zetten voor 10 jaar zonder omkijken. Voor langetermijnbeleggingen kijk ik liever naar opkomende markten zoals bvb. Brazilië (CAPE ratio = 9,4) of Hongkong (CAPE ratio = 14).

Markthumor

Geldvos 🦊