De periode tussen kerst en nieuw is traditioneel ook een kalmer moment op de beurs. Toch waren er voldoende interessante gebeurtenissen! In dit beursweekoverzicht vind je de meest opvallende evoluties en grafieken van de week.

Rode Zee: impact op handel (en inflatie?)

De spanningen in en rond de rode zee zullen niet meteen overwaaien. De helft van de containerschepen neemt de lange vaarroute rond Afrika om de gevarenzone te vermijden. Dit is een verdubbeling in vergelijking met vorige week. Deze sterke stijging geeft aan dat er nog niet direct een oplossing is om de zeetransporten veilig te laten verlopen.

De Verenigde Staten wilden een sterk signaal geven door een militaire task force op te richten die de scheepvaart in de rode zee zou beschermen. Dat lijkt voorlopig op een sisser af te lopen.

Veel landen zijn terughoudend uit vrees dat hun deelname de perceptie zou creëren dat ze Israël steunen. Steun voor Israël is globaal sterk aan het afnemen doordat ze enorm veel Palestijnse burgerslachtoffers maken en geen aanstalten maken om daarmee te stoppen…

Ook de commerciële scheepvaart probeert zich duidelijk te distantiëren van Israël. Dit geven ze zelfs aan via het AIS (automatisch identificatiesysteem), zoals je kan zien hieronder.

Helaas lijkt er dus niet meteen een einde te komen aan het humane leed en aan de onzekerheden in de globale scheepvaart.

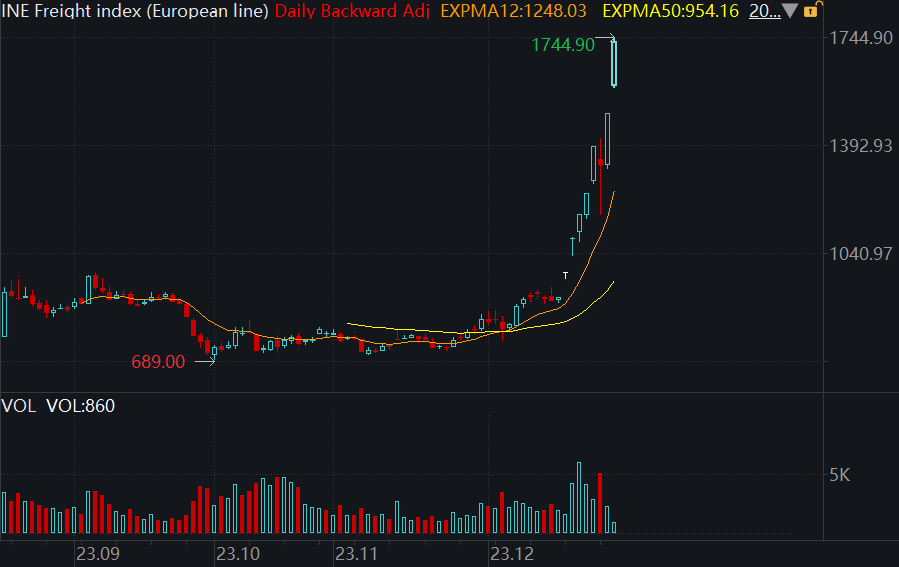

De vrachttarieven tussen Azië en Europa schoten alvast de lucht in.

Hoe langer deze situatie aanhoudt:

- Hoe meer prijzen zullen stijgen in Europa voor alles wat we importeren uit het Midden-Oosten en Azië, en

- Hoe groter de kans op een escalatie. De Houthi’s moeten maar 1 keer goed raak schieten, terwijl de US Task force 100% moet beschermen en onderscheppen.

- Hoe groter de winsten voor scheepvaartbedrijven (langere vaarroutes = meer vraag bij een gelijkblijvend aanbod). Op de blog werden deze bedrijven nog niet besproken, maar op onze Geldvos Discord server kwamen er wel al verschillende bedrijven ter sprake.

Handen af van Euronav

Niet elk scheepvaart aandeel is even interessant. Het Belgische Euronav, bestuurd door de familie Saverys, was tot voor kort bekend als een pure olietanker-rederij.

In oktober 2023 verkocht Euronav 24 olietankers aan Frontline voor $2,35 miljard.

Het idee achter de verkoop is om te diversifiëren naar andere soorten van transport, het vergroenen van hun vloot naar schepen die bvb. waterstof of ammoniak kunnen transporteren.

Dat klinkt mooi in theorie, maar of dat winstgevend kan, moet in de praktijk nog bewezen worden. Het bedrijf kreeg hiermee dus een ander risicoprofiel. In plaats van een cyclische tankerrederij is het nu ook een “start-up in transport voor groene energie”.

Deze week werd bekendgemaakt waarin ze eerst zullen investeren: $1,15 miljard voor CMB.TECH, het groene-energiebedrijf van… de familie Saverys.

Euronav, bestuurd door de familie Saverys, koopt dus een privébedrijf van de familie Saverys.

Belangenvermenging? Zeker.

Er zijn 3 “onafhankelijke directeuren” van het bedrijf die zeggen dat het een faire prijs is, terwijl CMB.TECH in 2021 nog te duur werd geacht op $750 miljoen.

Als we zelf willen zoeken naar de informatie, blijkt dat de relevante informatie achterwege wordt gelaten omdat het “commercieel gevoelig” zou zijn.

Dit rapport van Degroof Petercam werd dan ook betaald door Euronav… wiens brood men eet, wiens woord men spreekt.

If it looks like bullshit and it smells like bullshit, it probably is bullshit.

De kleine aandeelhouder wordt hier gebruikt door de familie Saverys om zichzelf te verrijken. De familie wint sowieso, zij hebben net hun privébedrijf verkocht aan een twijfelachtige waardering. Enkel als deze nieuwe tak van Euronav een succes wordt, kan dit een goede zaak zijn voor de kleine belegger. En dat valt nog te bezien.

Hoe dan ook staat het management hier niet aan de zijde van de kleine aandeelhouder. Zij dienen hun eigen belangen. Integer en betrouwbaar management is een belangrijke voorwaarde voor een goede investering en dat is hier niet het geval.

Tesla, de tanende ster?

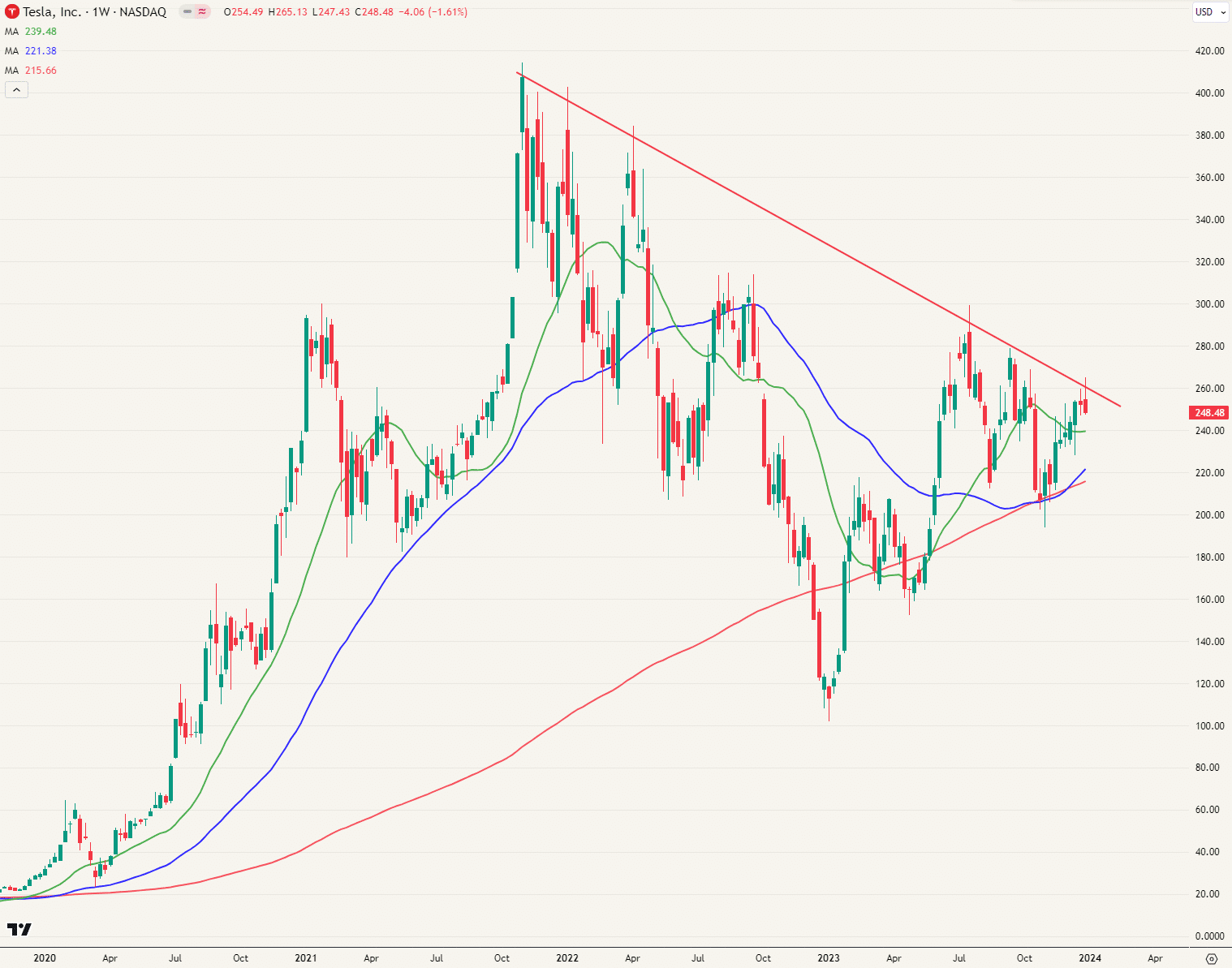

Tesla, de pionier die elektrische auto’s mainstream maakte, heeft een zeer sterk parcours achter de rug. Zowel economisch als op de beurs.

De waardering op de beurs is enorm duur, wat wijst op hooggespannen verwachtingen.

Intussen staat de concurrentie niet stil, terwijl Tesla meer verweten wordt te weinig te innoveren. Zo is het model Y al op de markt sinds 2020 wat al oud is in autotermen.

De concurrentie komt vooral aanzetten vanuit China, waar ze sneller kunnen schakelen met nieuwe modellen en waar ze goedkopere wagens kunnen produceren.

BYD wordt vaak genoemd als de meest “gevaarlijke” concurrent voor Tesla’s marktaandeel. De verkopen van BYD over de laatste 4 kwartalen groeien sterker, terwijl die van Tesla het laatste kwartaal zelfs daalden.

Op de tweedehandsmarkt heeft Tesla het ook niet gemakkelijk. Daar blijven de prijzen voor tweedehands Tesla’s zakken, na de tijdelijke hausse (door logistieke problemen) in 2021-2022.

Op de korte termijn heeft de tweedehandsmarkt geen groot effect op de resultaten van het bedrijf, maar het speelt wel mee in de investeringskeuze van consumenten op langere termijn. Wie nu een wagen koopt, wil uiteraard dat zijn of haar wagen na een aantal jaar nog een redelijke herverkoopwaarde heeft.

Op korte als lange termijn zit de koers nog in een uptrend (boven de gemiddelden), het momentum is nog steeds in het voordeel van de bulls. We zien wel een duidelijk dalende trendlijn die werd gevormd de voorbije twee jaar.

Hoe langer deze lijn stand houdt, hoe groter de kans dat het negatieve sentiment zal overnemen.

Strategische olie aankopen in de USA

De Amerikaanse overheid heeft een strategische oliereserve, genaamd SPR (Strategic Oil Reserve). Deze reserve wordt gebruikt als noodvoorraad voor het geval er problemen zijn met de olievoorziening.

Op momenten dat er veel olie is, koop de overheid olie aan en op momenten dat er te weinig is, verkopen ze die opnieuw. Via deze manier is de SPR een buffer in de markt en kunnen ze (proberen) de prijzen stabieler (te) houden.

De voorbije twee jaren heeft de USA meer dan 206 miljoen vaten olie verkocht uit de strategische reserve. Dit aan gemiddelde prijs van +- $95 per vat. Dit zette extra druk op de olieprijzen omdat er meer aanbod was.

De US-overheid heeft het geweer van schouder veranderd en is nu opnieuw bezig met het aankopen van vaten voor de SPR.

Door deze aankopen, rond $75 per vat, voegt de overheid extra vraag toe aan de markt, wat de kans op hogere prijzen verhoogt.

De trend op korte en middellange termijn voor de olieprijzen is op dit moment nog dalend.

Grafieken van de week

China vs. Magnificent seven

Deze grafiek is een weergave van wat de markt denkt op dit moment:

- China is “uninvestable” want er is te weinig rechtszekerheid en er is een kans dat ze Taiwan binnenvallen.

- US Tech (Magnificent 7) is het beste wat er is en dat zal altijd zo blijven.

Tech vs S&P 500

Tech stocks reign supreme! Niet enkel tegenover China zijn de tech-aandelen duur, maar ook tegenover de rest van de US-aandelen.

De stippellijn is een gemiddelde waarde, maar deze is iets minder relevant geworden omdat de grafiek op een zeer lange termijn is. Voor de Tweede Wereldoorlog was technologie geen hoeksteen van onze economie. Een gemiddelde, gemeten vanaf de jaren 60, zou relevanter zijn.

Hoe dan ook, het blijft opvallend hoe duur technologie gewaardeerd wordt tegenover de rest van de economie. Alsof de wereld enkel maar draait op technologie. Vroeg of laat zal ook deze grafiek corrigeren naar een meer gematigde waarde.

Migratie Instroom Verenigde Staten

De migratiecrisis van de Verenigde Staten wordt een heet hangijzer in de volgende verkiezingen. Bovenstaande cijfers zijn het aantal mensen dat jaarlijks wordt tegengehouden en teruggestuurd aan de Amerikaanse grens.

Enkele verwachtingen hierrond:

- Positief voor de bedrijven want er zijn meer werkkrachten beschikbaar. Vacatures worden sneller ingevuld en de lonen stijgen minder snel.

- Positief voor bedrijven of aandelen die gevangenissen uitbaten. In de Verenigde Staten wordt een deel van de gevangenen toegewezen aan private spelers. Dit omdat de overheid de capaciteit niet heeft.

- Positief voor Trump zijn kansen in de verkiezingen, het is dan ook onder Bidens presidentschap dat de migratiecrisis is losgebarsten.

Hoge blootstelling gezinnen aan US-aandelen

De bovenste lijn (oranje) is de S&P500 (“de markt”). De onderste lijn geeft aan welk deel van het liquide vermogen van Amerikaanse gezinnen wordt aangehouden in aandelen.

De twee grijze kaders (de jaren ‘70 en 2000) staan op de beurs bekend als “verloren decennia” omdat de beurs na 10 jaar niet was gestegen. Deze periodes kwamen er nadat de blauwe grafiek had gepiekt.

De grafiek impliceert dat we nu mogelijk opnieuw voor een verloren decennium staan.

Wat we hier ook duidelijk zien: De beste periode om te beleggen is wanneer de gezinnen hier het minst interesse in hebben.

Stijging Amerikaanse faillissementen

Het aantal faillissementen neemt toe. Dit is niet per se problematisch want de voorbije twee jaren waren er uitzonderlijk minder faillissementen door beschermingsmaatregelen van de regering i.k.v. de corona-aanpak.

Als we de faillissementen van 2020 tot en met 2023 samen nemen, dan lijkt de dalende trend sinds 2010 nog intact.

Prettig eindejaar en een voorspoedig en liefdevol 2024 gewenst!

Geldvos