Welkom bij het beursoverzicht! Ook te beluisteren als podcast of te bekijken op Youtube (publicatie op dinsdag).

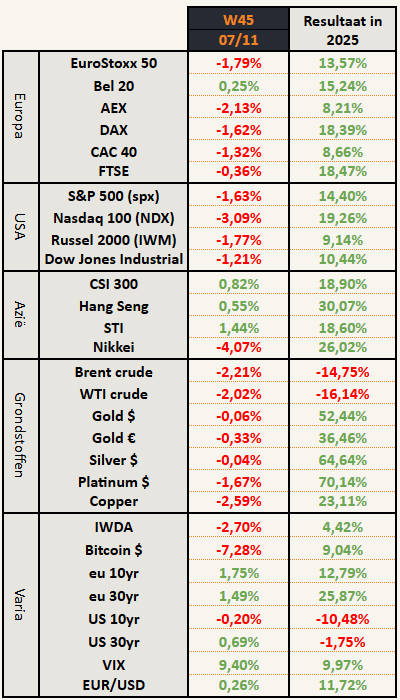

Beursprestaties van de week

Belangrijkste zaken

- Rode week voor de de Westerse aandelenindexen. De mogelijkheid van een beurscorrectie loert om de hoek.

- Aziatische indexen (m.u.v. Japan) negeren het correctiegevaar.

- Edelmetalencorrectie op pauze deze week.

- Bitcoin kent zijn slechtste week begin maart 2025 en dreigt onder haar steun te vallen

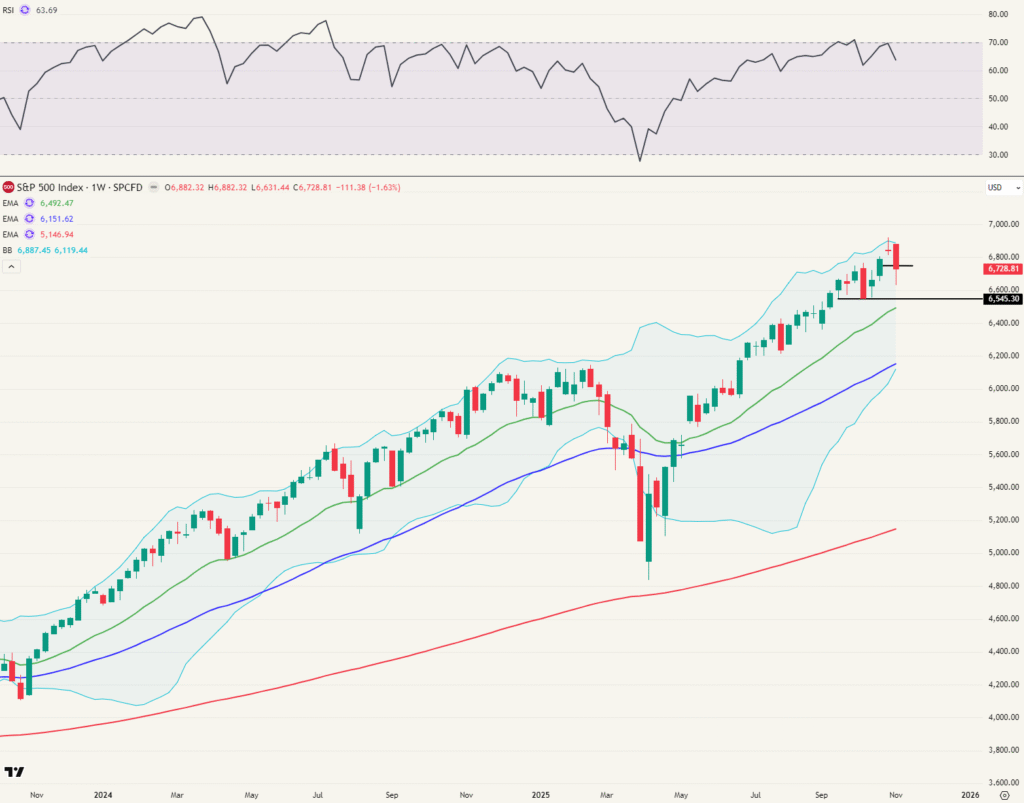

Start beurscorrectie of normale dip?

De S&P 500 ging 1,63% lager deze week. Dat was niet volledig onverwacht: vorige week schreef ik dat het kansrijk was dankzij de vele waarschuwingssignalen.

Naar aloude gewoonte wordt er door iedereen en zijn moeder naar een uitleg gezocht om de daling te verklaren. Deze week wees de pers naar Michael Burry. De bekende shorter moest bekendmaken dat hij shortposities heeft in o.a. Nvidia en Palantir via putopties. Dit wordt gebracht als “nieuws”, maar dat is het niet. Op elk moment zijn er grote beleggers/hedge funds die short posities hebben of nemen op aandelen.

Er hoeft helemaal geen reden te zijn voor een correctie. Beleggers zijn gefixeerd op alles te willen verklaren, terwijl dat

- Onmogelijk is

- Geen meerwaarde is voor je beleggingstrategie.

Mocht je op voorhand weten wat de beurs zou doen dalen, dat is pas nuttig. Daarvoor gebruiken we technische analyse in combinatie met sentimentanalyse en dat is de voorbije weken toch al een paar keer handig gebleken voor de mensen die op korte termijn willen schakelen.

Waar staan we nu? Mijn minimumdoel van $6750 (bovenste horizontale lijn) werd op donderdag behaald. De dag erop werd het 50-daags gemiddelde getest. Zolang deze standhoudt, valt het allemaal goed mee.

Gezien de recent overdreven bewegingen naar boven en island reversal die zich nu aan het uitspelen is, lijkt een verderzetting van de de beurscorrectie richting de onderste zwarte lijn aannemelijk (ca. $6550). Op de weekgrafiek zie je dat dit maar een correctie is richting het 20-weekgemiddelde (niet abnormaal).

Dat kan snel gaan zoals in februari 2025. Toen corrigeerde de S&P naar het 20 weekgemiddelde in slechts 2 weken. Dat kan ook iets langer duren. In december ’24 en januari ’25 verliep zo’n correctie over 5 weken.

Als de MA50 op de daggrafiek sneuvelt, is dit mijn basisscenario. Mocht de MA50 op de daggrafiek nog enkele weken standhouden, dan is dit vermoedelijk geen beurscorrectie, maar slechts een herfstdipje.

Dollar sterkte

De euro/dollar wisselkoers zakte ijdens de week naar 1,1468. Dat niveau hebben we niet meer gezien sinds 1 augustus van dit jaar.

Deze beweging is eerder dankzij sterkte van de dollar, dan zwakte van de euro. De dollar steeg de voorbije 3 à 4 weken tegenover alle grote valuta die deel uitmaken van de dollarindex (EUR, JPY, GBP, CHF, SEK & CAD).

Op de lange termijn (kwartaalgrafiek) zien we een duidelijke steun op het 50-kwartaalgemiddelde.

Die mogelijkheid kon je al zien aankomen in juni van dit jaar. De eerste test tegen die steun vond plaats begin augustus.

De dollar blijft haar rol spelen als veilige haven.

Daarnaast speelt er de trend van “dedollarisering” in het voordeel van de dollar, hoe contradictorisch dat ook klinkt. Dedollariseren = minder dollars gebruiken voor internationale handel. In tegenstelling tot wat velen denken: hoe meer landen er gaan “dedollariseren”, hoe hoger de US dollar op termijn zal stijgen.

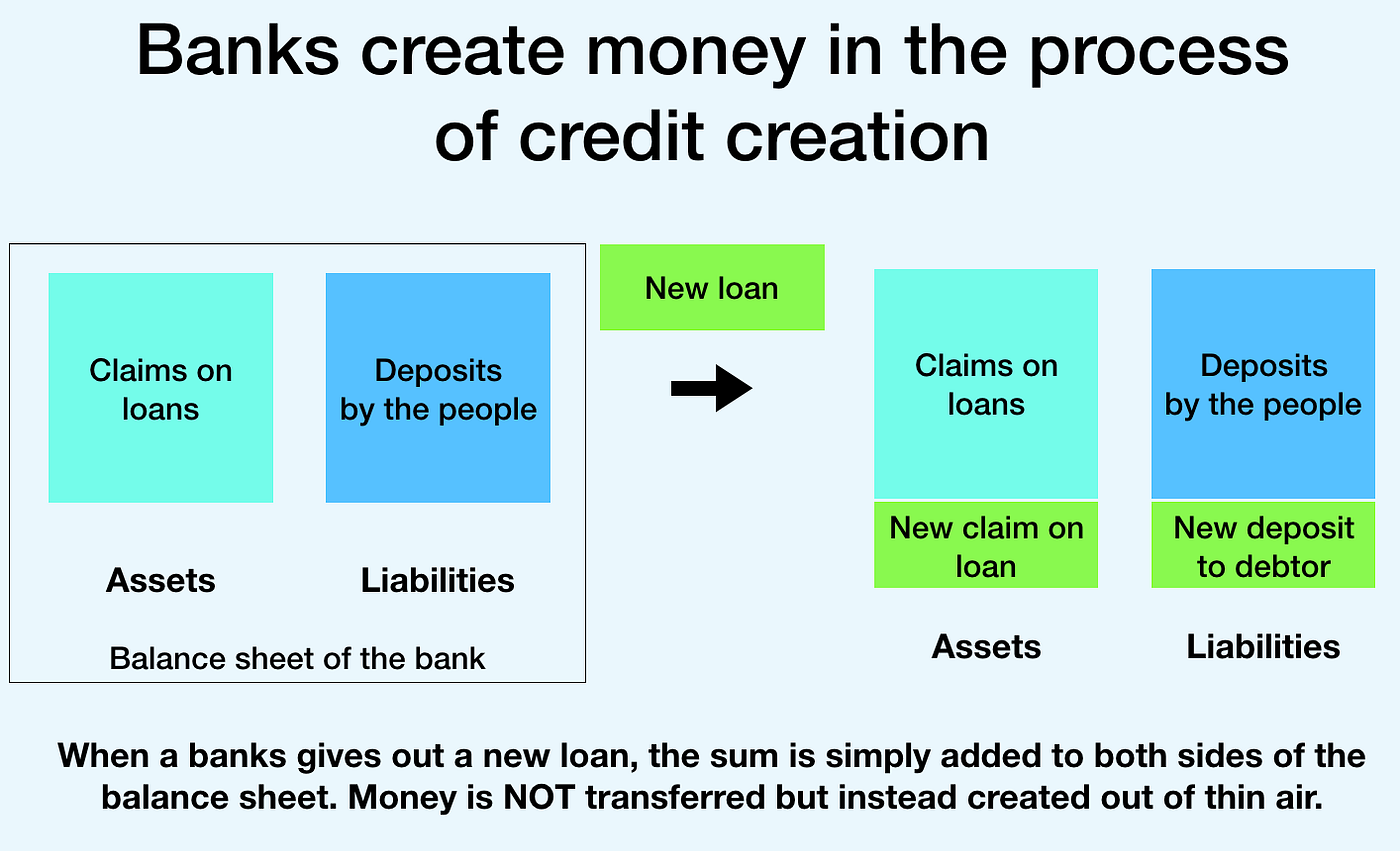

Als je een schuld van $100k aangaat, wordt er op dat moment $100k dollar gecreëerd. Die dollars bestonden nog niet voor de lening. Hoe meer leningen in dollar, hoe meer dollars er in het systeem zijn (groter aanbod), hoe meer er beschikbaar zijn voor verschillende mensen, bedrijven en overheden.

Naarmate landen minder en minder de dollar gaan gebruiken, worden er minder dollars gecreëerd door leningen. Als men olie gaat verhandelen in roebel of yuan, dan gaat men lenen in deze valuta. Dit creëert enerzijds een groter aanbod van deze munten en verlaagd het aanbod aan dollars.

Tegelijkertijd zijn ca. 50% van alle schulden wereldwijd genomineerd in US dollar. Iedereen die deze schulden moet afbetalen heeft elke maand dollars nodig. Opnieuw en opnieuw. Tot hun schuld afbetaald is.

Wat gebeurt er als hun schuld is afbetaald? Die dollars verdwijnen. Net zoals er dollars worden gecreëerd bij het aangaan van een lening, verdwijnen deze dollars bij het terugbetalen van een lening.

Naarmate men meer dedollariseert (= minder nieuwe USD leningen aangaan & bestaande USD leningen afbetalen), zal het aanbod van de US dollar steeds kleiner worden.

Mocht de US dollar ooit haar status als wereldreservemunt verliezen, dan zal dat niet zijn door een meltdown van de koers, maar eerder een meltup ervan. Het blijft een valuta en valuta staan er niet om gekend hun waarde te behouden op lange termijn. Van alle valuta die er zijn, is de dollar “the best of the worst”.

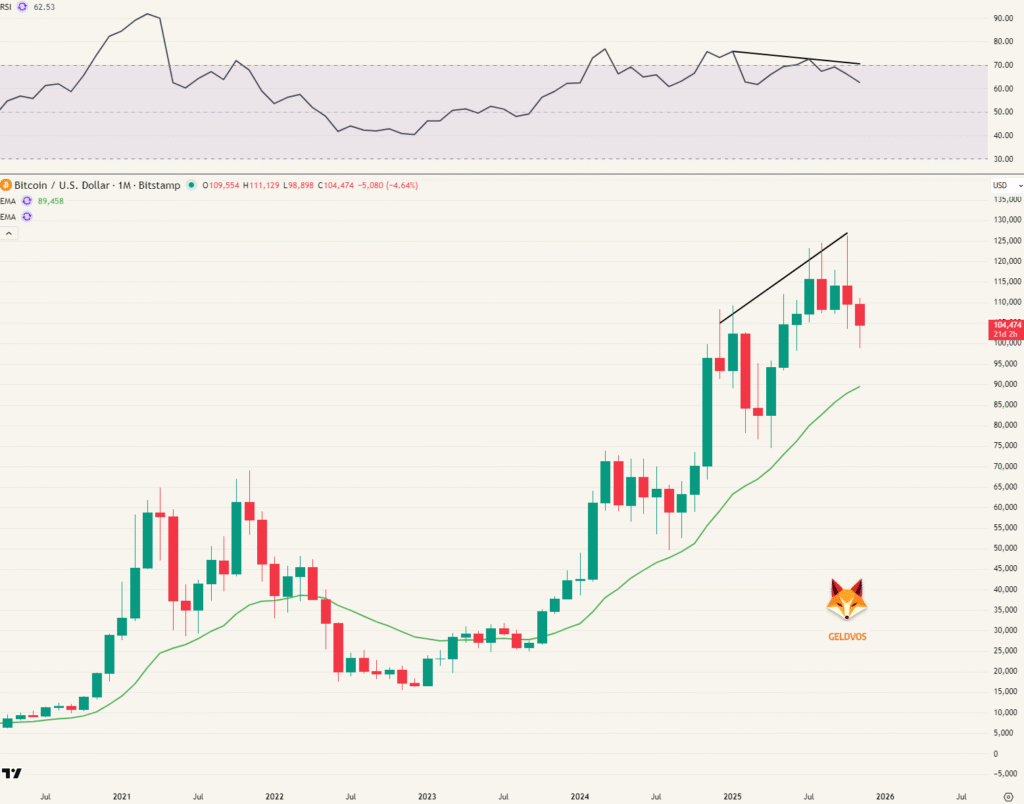

Bitcoin op steun

Sinds maart 2023 was het 50-weeksgemiddelde een steun voor de koers van bitcoin. Deze week deed bitcoin een poging erdoor te breken. Voorlopig houdt de koers nog stand.

Deze grafiek werd gemaakt zondagavond, slot van de week voor crypto is pas om twaal uur ‘s nachts aangezien dit 24 op 24 en 7 op 7 verhandeld kan worden. Dus nog een kleine slag om de arm te houden, maar voorlopig wijst de weekgrafiek nog altijd naar boven. Al heeft het nu niet veel gescheeld.

Op de kortetermijngrafiek (dag) is bitcoin in een dalende trend. De langetermijngrafieken (maand) staat nog in een uptrend. Voorlopig nog geen reden tot paniek voor de bitcoin holders.

Sluit de maand onder $90000, dan mogen ze wel in paniek schieten.

Flauwe economische signalen

Europa

Verschillende resultaten de voorbije weken leggen de Europese pijnpunten bloot:

- Aperam (inox) ziet winst & verkopen dalen

- Solvay (chemie) teleurstellende resultaten. Enkel de verkoop van CO²-certificaten houdt de winst op peil. Die certificaten hadden ze op overschot omdat ze minder produceren…

- Porsche ziet haar winst in de eerste 9 maanden van het jaar volledig verdampen.

- Lanxess (Chemie) verlaagt voor de tweede keer in drie maanden de jaarprognose

- BASF Antwerpen (Chemie) – 600 ontslagen

- België: Hoogste aantal collectieve ontslagen in 12 jaar + recordaantal faillissementen

Verenigde Staten

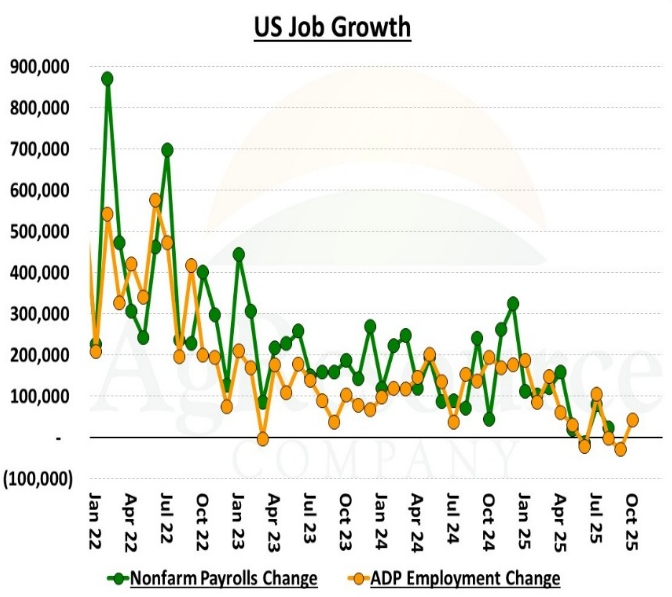

Jobcreatie neemt af

Netto jobcreatie is zo goed als nu, gecorrigeerd voor statistische overtelling. Dat zei Jerome Powell, voorzitter van de Amerikaanse Centrale Bank.

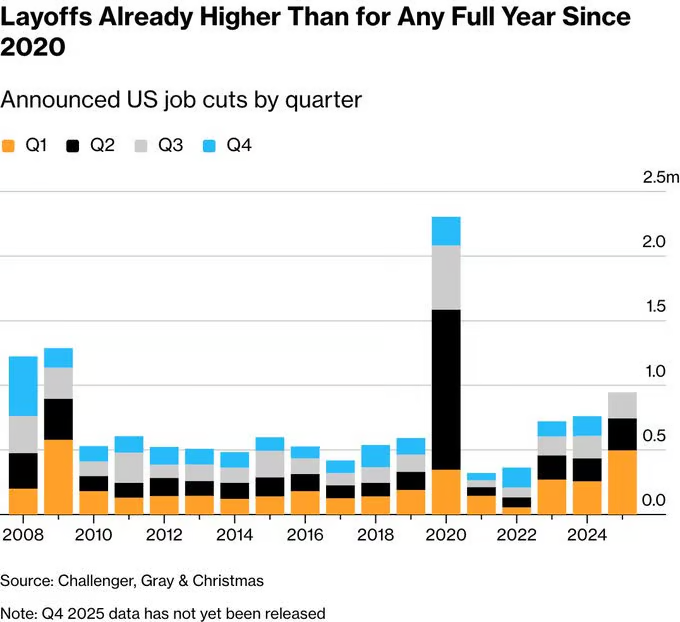

Ontslagen nemen toe

Powell merkte ook op dat meer bedrijven ontslagen of een aanwervingsstop aankondigen, waarbij veel expliciet AI als oorzaak (excuus?) vermelden.

Amerikaanse werkgevers kondigden tot en met september bijna 950.000 ontslagen aan, het hoogste aantal sinds 2020. Exclusief COVID overtreft dit het aantal volledige ontslagen in alle jaren sinds 2009.

Werkloosheid stijgt

Een logisch gevolg van bovenstaande (afname jobgroei + stijging ontslagen) is dat de werkloosheid toeneemt.

Officieel weten we dit nog niet, omdat de officiële cijfers niet worden gepubliceerd door de shutdown van de Amerikaanse overheid. De inschattingen van private organisaties blijven wel gewoon doorlopen (zie stippellijn hieronder).

De oranje lijn zijn de officiële cijfers. De stippellijn is een inschatting van een private organisatie. Deze schetst alvast geen positief beeld.

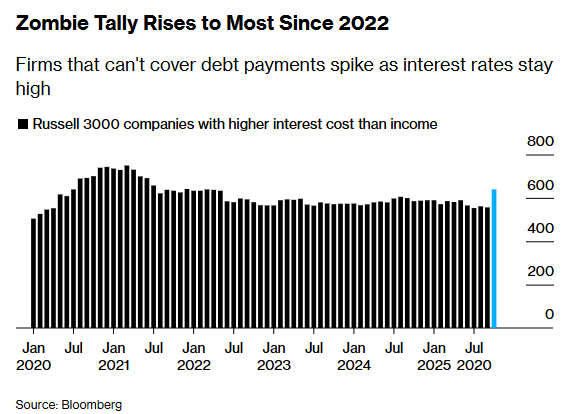

Zombiebedrijven

Er worden soms verschillende definities gebruikt voor zombiebedrijven. Onderstaande grafieken geeft het aantal bedrijven weer uit de Russell 3000 index die meer rente moeten betalen dan ze winst hebben. Geen gezonde situatie.

Opvallend is dat er nu in oktober een grote piek is. Is de economy nu net zoveel slechter geworden? Of is dit mogelijks het gevolg van de government shutdown? Bvb. bedrijven die rekenen op subsidies om het hoofd boven water te houden? Eveneens opvallend dat de link met de shutdown van de overheid voorlopig nergens wordt gemaakt.

AI / datacenter bubbel

- Deutsche explores hedges for data centre exposure as AI lending booms

- OpenAI would like government backstop on data-center investments

Meer tekenen aan de wand. Ze zeggen het nu zelfs luidop: Er wordt veel geld gepompt in deze markt waardoor het waarschijnlijk een bubbel is (Deutsche Bank). Open AI zoekt start publiekelijk het gesprek naar een “backstop” van de overheid. Hiermee vragen ze de overheid om financieel in te springen, wanneer de bedrijven falen.

Eerst massaal investeren in technologie dat (nog?) niet rendabel is om daarna de overheid te vragen om je te redden met belastinggeld… Daar vind ik wat van. Als deze sector “too big to fail” zou zijn, dan moeten de bedrijven maar in kleinere entiteiten worden opgedeeld. Dat zou al gezonder zijn dan de huidige situatie waarin ze allemaal in elkaar zitten te investeren.

Deze bubbel zal ooit leeglopen of lek geprikt worden.

De “believers” zullen zeggen dat de big tech bedrijven genoeg winst maken om deze investeringen te dragen. Het klopt dat ze winst maken en zelfs genoeg free cashflow maken om de huidige investeringen te dragen, maar ondertussen gaan ze extra schulden aan om eigen aandelen in te kopen. Daarmee kunnen ze niet stoppen want ze creëren jaarlijks veel aandelen als onderdeel van hun verloningsbeleid. Als ze stoppen met het inkopen van eigen aandelen, zouden aandeelhouders massaal verwaterd worden.

Ja, er is genoeg cashflow om de investeringen te doen, maar ondertussen wordt hun balans geslachtofferd. Dit creëert extra risico’s op de lange termijn.

De situatie is al dermate gevorderd dat Meta nieuwe schulden aangaat in een SPV (special purpose vehicle). Dit is een apart bedrijf buiten META waar zij aandeelhouder van zijn.

Waarom doen ze dit? Omdat de schulden van het SPV niet op de balans van META komen te staan. Op die manier proberen ze hun eigen balans “proper” te houden. Stel dat hun schulden of leverage ratios te hoog worden, zullen meer conservatieve fondsen hun aandelen niet meer mogen aanhouden. Ze riskeren daarmee ook dat ze een minder goede kredietrating krijgen.

Finaal blijft META wel verantwoordelijk voor de schulden van de SPV, dus door dit soort acties smukken ze zichzelf op. Ze stellen de balans beter voor dan het is. Wettelijk mag het, maar ethisch kan je het zeker zien als misleiding.

Het bekendste geval waar dit soort constructie volledig is misgelopen is Enron. Dit was een beurslieveling in de jaren ‘90 en werd zelfs zes jaar op rij (1996 – 2001) uitgeroepen als “Meest innovatieve bedrijf”. In 2001 gingen ze failliet!

Wie het verhaal volledig wil kennen en begrijpen, kan ik dit boek aanraden (engelstalig)..

Van begin tot eind zeer goed uitgelegd. Fenomenaal met wat en hoelang ze allemaal zijn weggeraakt… Wie denkt dat dit vandaag niet meer zou kunnen, is naïef.

Beleggingsthema’s

Kritieke grondstoffen

Tien nieuwe grondstoffen worden vanaf nu ook als kritiek beschouwd door de Amerikaanse overheid.

Het gaat over:

- Koper

- Zilver

- Uranium

- Steenkool voor productie van staal (Metallurgical coal of met coal)

- Lood

- Boor

- Fosfaten

- Potas

- Rhenium

- Silicium

Bedrijven/projecten die deze grondstoffen willen produceren, verwerken of recycleren zullen gemakkelijk staatssteun kunnen krijgen, kunnen lenen aan betere voorwaarden of misschien aanspraak maken om te kunnen verkopen aan minimumprijzen.

Emerging markets

Ik vermoed dat onderstaande foto er eentje wordt voor in de geschiedenisboeken. Xi, Putin en Modi op de Shanghai Cooperation Organisation (SCO) meeting van 1 september.

Rusland heeft de grondstoffen, China de productiecapaciteit en India de goed opgeleide werkkrachten.

Als deze drie landen samenwerken en erin slagen de rest van BRICS (en sympathisanten) achter zich te krijgen, dan is dit veruit het sterkste economisch blok van de wereld.

China en India zijn zeer grote olie-importeurs. Alleen daarom al is het onwaarschijnlijk dat ze Rusland laten vallen voor het Westen. Af en toe zullen ze een beetje meedoen met een Westerse sanctie om hen tevreden te houden, maar olie en gas zullen blijven stromen.

Zo wordt Russisch steenkool al meerdere jaren in yuan betaald. India gaat dat nu ook doen. BHP Billiton, het Australische mijnbouwconcern, gaat nu ook haar ijzererts verkopen aan chinezen in yuan. Er zijn nog veel voorbeelden en geregeld zijn er nieuwe aankondigingen. De economische samenwerking tussen die landen wordt nauwer en ze weren dollars uit handelsstromen (wat positief is voor de dollar zoals hierboven besproken).

Dit zijn de beursprestaties van de Emerging markets vs de globale aandelenmarkt (EM + DM).

Vijftien jaar aan een stuk hebben de emerging markets het minder goed gedaan dan de globale aandelenmarkt. Voornamelijk dankzij de Amerikaanse beurs die deze periode outperformed.

Niemand in de financiële sector kijkt naar emerging markets. Underperformen staat gelijk aan geen bonus of aan ontslag. Big no no.

Retailbeleggers kijken niet naar emerging markets want dat heeft niets met AI, Quantum of een ander glimmend voorwerp te maken.

Unloved, cheap & heel veel gezonde bedrijven.

In juli schreef ik nog over de markt van Singapore. Deze sloot vrijdag de week af op weeral een nieuwe all-time high. De ALAT ETF (Zuid-Amerika, eerder hier besproken) staat YTD op +33%. Dat is meer dan het dubbele van de Nasdaq, maar je hoort er niets over.

Eviva Colombia!

Eerste verwijzing naar investeringscase Colombia op de blog

De Colombiaanse aandelenmarkt is uitgebroken op de lange termijn (maandgrafiek).

Dat sterke momentum zag je al terug in de individuele aandelen, waarvan Grupo Aval de laatste was die ik kocht (Trade van de week van 8 september).

Trade van de week

Aansluitend op het vorige stuk over Colombia:

Ecopetrol (Colombiaans Staatsoliebedrijf) vertoont een positief verloop. Het aandeel breekt boven een dalende trendlijn die in 2018 begon.

Deze heb ik nog niet in de portefeuille. Ook geen haast ervoor. Ik heb enerzijds al blootstelling aan Colombia en anderzijds aan de oliesector. Mocht deze nog wat verder zakken, een terugtest richting de dalende trendlijn (tussen $9 en $9,15), dan zal ik deze toevoegen aan de portefeuille.

Grafieken van de week

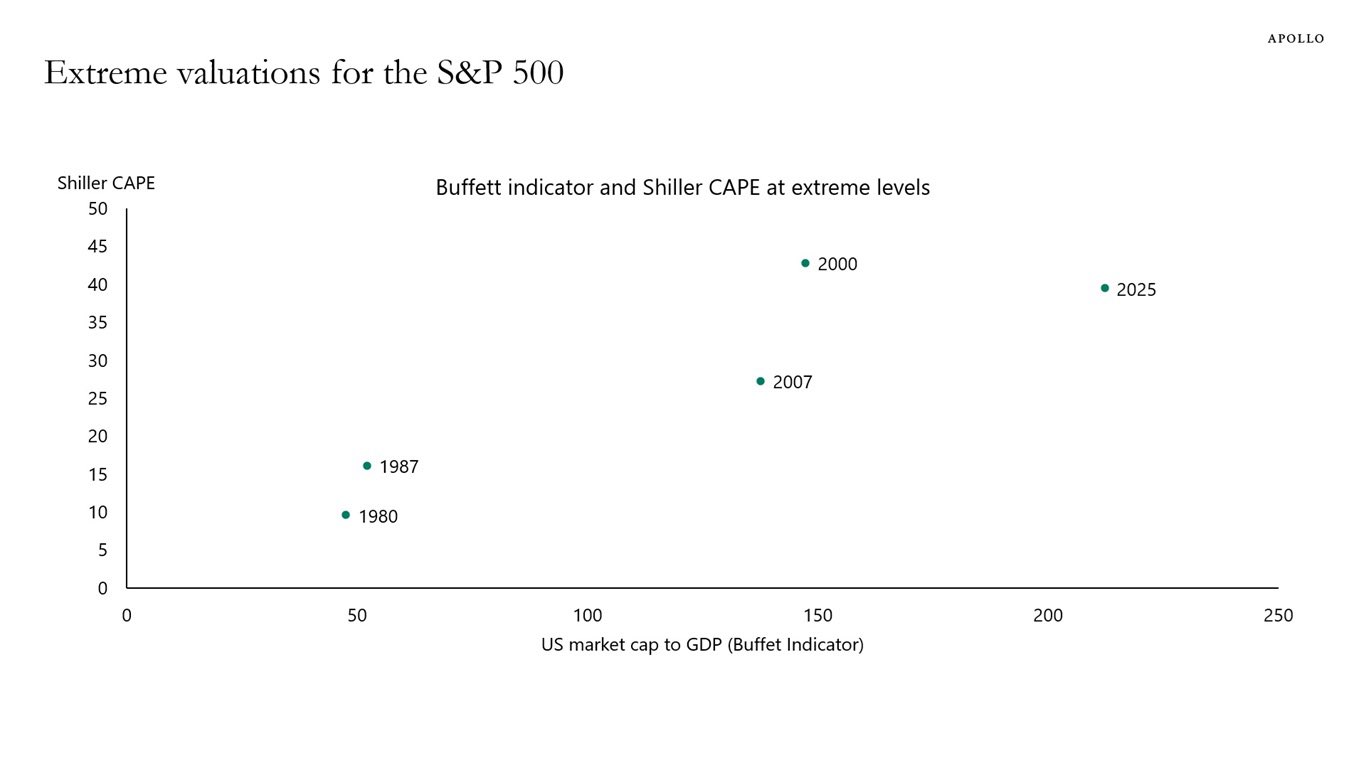

Extreme waarderingen bis…

X-as = Shiller cape waardering. Hoe hoger hoe duurder.

Y-as = Buffet indicator. Hoe hoger hoe duurder.

Rechtsboven = duur op beide indicatoren.

Markthumor

Geldvos 🦊