Er bestaan twee soorten posities: investeringen en speculaties.

Beiden hebben een plaats in de aandelenportefeuille, maar het is belangrijk te weten wat elke soort positie precies inhoudt. Dit zal je helpen bij het bepalen van jouw risico’s.

Investeringen

Investeringen zijn posities in sterke, degelijke bedrijven met een goed track record en een ervaren, integer management. Deze bedrijven hebben kwalitatieve assets, een gezonde balans en maken winst. Idealiter keert het bedrijf een dividend uit of op zijn minst is er het potentieel dat het binnenkort dividenden zal kunnen betalen.

Eén van de grootmeesters van het waardebeleggen, Benjamin Graham, omschrijft een investering als volgt:

An investment is that which upon thorough analysis promises safety of principal and an adequate return”

Vrij vertaald: Een investering is wat na een grondige analyse jouw initieel kapitaal (principal) kan waarborgen en een adequaat rendement belooft. De nadruk ligt in eerste instantie op het behoud van jouw kapitaal. Wie meer tijdloze beleggingslessen van Graham, de mentor van Warren Buffett, wenst te lezen, verwijzen we graag naar zijn meest bekende boek: De intelligente belegger.

Het belangrijkste bij investeringen is dat het bedrijven zijn die nu, op dit moment, sterke bedrijven zijn. Ze doen het goed en je verwacht dat ze het nog lange tijd goed gaan blijven doen. Investeringen worden doorgaans gekocht voor de lange termijn.

Fun fact: Slechts 31,9% van alle beursgenoteerde bedrijven kunnen potentieel beschouwd worden als een investering. De andere 68,1% van de bedrijven maakt namelijk geen winst, dus komen zij sowieso niet in aanmerking. Eerder een sad fact dan fun fact…

Speculaties

Bij speculaties hoeft dit niet zo te zijn. Bij een speculatie verwacht je dat er iets gaat veranderen waardoor het bedrijf zal stijgen in waarde. Dit kan zowel op korte als op langere termijn zijn.

Zo kan er onder meer gespeculeerd worden op

- Hoger aantal reizigers na de coronaperiode

- Hogere grondstofprijzen

- Het binnenhalen van een groot contract

- Het creëren van een nieuw innovatief product dat een markt kan verstoren of zelfs een volledig nieuwe markt kan creëren

- Een ommekeer van een bedrijf dat het lang slecht heeft gedaan

- Een overname

- Verkiezingsuitslagen

- …

De mogelijkheden waarop je kan speculeren kunnen dus zeer divers zijn.

Speculaties hoeven niet per se van toepassing te zijn op kwalitatieve bedrijven, zoals bij investeringen wel het geval is. Dit kan bijvoorbeeld een bedrijf zijn dat enorm werd afgestraft en waarvoor je gegronde argumenten hebt die aangeven dat deze situatie zou kunnen veranderen.

Let op: speculeren is niet hetzelfde als gokken. Bij een speculatie vergelijk je jouw maximaal risico (jouw belegging) met de potentiële winst die volgt wanneer datgene waarop je speculeert effectief tot uiting is gekomen. Voor mij moet een speculatie op 5 jaar tijd minstens het potentieel hebben om x3 te gaan en liefst x5.

Als de risk/reward ratio goed zit én de argumenten om te speculeren zijn gegrond, dan is een speculatie zeker te verantwoorden.

Enkele voorbeelden van goede argumenten om te speculeren:

- “We verbruiken elk jaar meer uranium dan dat er wordt geproduceerd. Vroeg of laat zal onze bovengrondse voorraad uitgeput zijn. Op dat moment zal de marktprijs stijgen en zullen de producenten meer winst maken.”

- “Door de sancties tegen Rusland wordt er minder olie en gas verkocht aan Europa. Dat loopt normaal via pijpleidingen. Nu moet Europa olie en gas laten aanvoeren met schepen én moet Rusland op zijn beurt leveren aan andere klanten via schepen. Dit zorgt voor een grotere vraag naar schepen die olie en gas kunnen vervoeren. Tegelijk verhindert de EU dat Russische schepen verzekerd worden, wat het aanbod van die schepen naar beneden haalt. De schepen die wel nog varen zullen veel hogere tarieven kunnen vragen en dus veel meer winst maken.”

Enkele voorbeelden van slechte argumenten om te speculeren:

- “Ik geloof in het bedrijf”

- “Persoon X heeft het ook gekocht”

- “Het werd in de krant getipt als goede koop”

Hoeveel investeren? Hoeveel speculeren?

Investeringen zijn doorgaans minder volatiel dan speculaties. Als je een zo stabiel mogelijke portefeuille wil, dan moet je ervoor zorgen dat je meer investeringen dan speculaties hebt in jouw portefeuille.

Deze keuze is uiteraard zeer subjectief en zal mogelijks ook veranderen naarmate je ouder wordt. Persoonlijk is mijn doelstelling een 50/50 verdeling. Met deze verdeling had ik in de laatste vijf jaar maximaal een drawdown van 27,29%, dat wil zeggen dat de gehele portefeuille nooit meer dan 27,29% is gezakt nadat een top bereikt werd. Deze volatiliteit is voor mij acceptabel.

Indien de speculaties het goed doen, zal de balans na verloop van tijd eerder 60/40 of 70/30 worden. In dat geval is het interessant om winst te nemen op een deel van je speculaties en dat deel opnieuw te beleggen in investeringen. Of in iets naast uw beleggingsrekening te investeren. Dit noemen we herbalanceren.

Vuistregel / gezond boerenverstand: Speculeer enkel met geld dat je kan missen. Daarmee bedoel ik: je hoeft je levensstijl niet aan te passen als de speculatie mislukt (100% verlies). Een (extra) hypotheek aangaan om daarmee bitcoin te kopen is geen speculatie. Dat is puur gokken. Het kan zeer goed uitdraaien, maar het kan ook eindigen in een drama. Nobody knows. Zet jezelf nooit in zo’n positie, dat is het niet waard.

Positiegrootte

Het risico ligt bij een speculatie doorgaans hoger dan bij een investering. Daarom is het aangewezen om positiegroottes (de hoeveelheid die je investeert) bij speculaties kleiner te houden.

De regel die ik zelf hanteer is: één investering is maximaal 4% van de portefeuille en één speculatie is maximaal 2% van de portefeuille. Op deze manier is de portefeuille voldoende gespreid en loop je maar beperkt risico tot één positie.

- In zeldzame gevallen maak ik hierop een uitzondering, maar dan moet het potentieel rendement zeer hoog zijn of het neerwaarts risico beperkt zijn.

- Voor beginnende beleggers / kleinere portefeuilles zijn deze percentages mogelijk te klein. Te kleine posities zorgen er namelijk voor dat de transactiekosten, procentueel gezien, te hoog worden. In dit geval kan je voor jezelf hogere percentages toepassen (toen ik zelf begon met beleggen had ik maar 5 posities wegens een klein startkapitaal).

Wanneer een positie te groot wordt op het totaal van de portefeuille kan het zijn dat je er misschien nerveus van wordt. In dat geval zou ik aanraden om minstens een deel te verkopen. Een belegging (investering of speculatie) is het niet waard om over te piekeren.

Dat geldt evenzeer voor speculeren in het algemeen. Voel je nervositeit? Dan is speculeren misschien niets voor u. En daar is helemaal niets mis mee. Als je dit weet, vermijd het dan ook.

Belang van positiegroottes bij speculaties

Vaak krijg ik de opmerking dat 2% voor één speculatie te klein is. “Als je maar maximaal 2% toewijst per speculatie, dan kan de winst nooit een grote impact hebben op je totale portefeuille”. Hoewel die redenering klopt, is de focus van deze aanpak niet om maximaal winst te genereren, maar om minimaal verlies te incasseren.

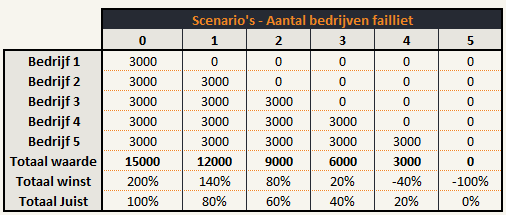

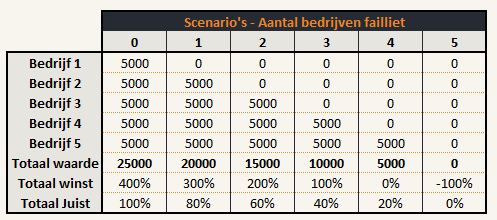

Stel, je speculeert op vijf verschillende bedrijven voor elk €1000. Je belegt dus €5000 in totaal. Het doel is minstens x3 of 200% winst te halen. Door de spreiding mag je er bij drie bedrijven volledig naast zitten (faillissement), zolang de andere twee doen wat er werd verwacht. Je hebt in dit geval (scenario 3 hieronder) 40% juist ingeschat en toch nog winst behaald.

Stel dat er één van jouw speculaties erin slaagt om x5 te gaan (400% winst), dan draai je nog break-even als de andere vier failliet zouden gaan (scenario 4 hieronder).

Bovenstaande scenario’s zijn zeer zwart-wit, alles of niets verhalen. In realiteit zal het meestal ergens tussenin eindigen.

Voorbeelden uit de eigen portefeuille

Investering

China Shenhua Energy Company Limited (Ticker: 1088.HK). China Shenhua is een verticaal geïntegreerde steenkool- en energieproducent. Het bedrijf voldoet fundamenteel aan mijn eisen: sterke balans (meer cash dan schulden), goede assets, ervaren management, is al jaren winstgevend, betaalt een sterk dividend (nu nog 12,32%) en zit in een sterke groeimarkt. Eigenlijk heeft deze investering ook een speculatief kantje: bij stijgende steenkool- en energieprijzen zal het bedrijf meer winst maken.

Speculatie

Pantheon Resources (Ticker PANR.L). Dit is een heel klein bedrijf dat een gigantisch olieveld aan het ontwikkelen is in Alaska. Indien zij hierin slagen kan de koers nog verschillende keren verdubbelen. Lukt dit niet, kan het bedrijf failliet gaan. Stap na stap nemen ze risico weg van het project en deze zomer zullen er belangrijke testen worden uitgevoerd om te bepalen hoe vlot de olie kan stromen. Dit is een duidelijk speculatieve belegging, want als deze testen slecht verlopen kan mijn belegging sterk in waarde dalen. Voor de geïnteresseerden, tijdens het schrijven van dit artikel werd er net een waarde inschatting van Pantheon gepubliceerd door een blog die we volgen: deze vind je via deze link (Engelstalig)

Positiegrootte

Een voorbeeld van hoe positiegrootte me heeft behoed van grote verliezen: Landbouw is een sector waarin ik verschillende bedrijven in portefeuille heb (zowel investering als speculatie). De investeringscase voor deze sector werd kort bespreken in het derde deel van de reeks omtrent de energiecrisis.

Twee van mijn speculaties zijn Russische bedrijven. Twee anderen zijn Frans en Pools, maar actief in Oekraïne. Ik hoef er geen tekeningetje bij te maken dat het geen grand cru jaar is voor deze bedrijven. De Russische aandelen staan op -95%, het Frans aandeel op -40% en het Pools op -50%. Maar, de één zijn dood…

Aan de andere kant deden mijn landbouw speculaties (en investeringen) uit andere regio’s het dan net zeer goed omdat de prijzen wereldwijd stijgen en er minder voedsel beschikbaar was. Zo gingen verschillende palmolieproducenten, meststoffenproducent en voedselproducenten in tussentijd x2 (+100%).

Alles samen beschouwd staat dit thema in de portefeuille op een 24% winst voor het jaar 2022. Dit dankzij 1) kleine posities in verschillende bedrijven en 2) geografische spreiding binnen het thema. Toen ik dit mandje bedrijven samenstelde (sept 2020 – feb 2021) leken de Russische bedrijven veruit het meest aantrekkelijk naar waardering en potentieel, maar niet naar risico. Had ik me toen laten leiden enkel door het potentieel, dan was dit hoofdstuk minder leuk geweest om te schrijven. Daarom: hou altijd altijd altijd rekening met risk/reward ratio.

Onder wat valt trading?

Na bovenstaande toelichting zou een logische vraag zijn: in welke categorie kunnen we trading onderbrengen?

Kort antwoord: in geen van beiden. We beschouwen het als een aparte categorie.

Langer antwoord: Via investeringen en speculaties maken wij een onderscheid in onze beleggingsportefeuille wat betreft het risico van de verschillende posities. Wanneer wij spreken over trading beschouwen we dit niet als een deel van onze beleggingsportefeuille, maar als een aparte tradingportefeuille.

Dit is een belangrijk verschil omdat de psychologische insteek bij trading volledig anders is dan beleggen. Bij beleggen (investeren en speculeren) wordt er nagedacht over investeringsthema’s, intrinsieke waardes, cash flows, katalysatoren voor aandelen/sectoren, etc. Bij trading volgt een (succesvol) trader een systeem dat hij herhaaldelijk gaat toepassen om winst te behalen. Waar beleggingen in de meeste gevallen long posities zijn (in geval van aandelen: inspelen op een stijging), kan een trade evengoed ook een short posities zijn (in geval van aandelen: inspelen op een daling).

Trading wint aan populariteit de laatste jaren, maar let op: De meeste traders verliezen consistent geld. Een studie heeft aangetoond dat 80% van de nieuwe (day)traders het na twee jaar heeft opgegeven. Slechts 7% is nog actief na vijf jaar. Begin er dus enkel aan als je voor een lange periode wil leren en je moet bereid zijn om leergeld te betalen.

Ondanks deze tegenvallende cijfers zien we meer en meer “trading influencers” actief op verschillende social media. Let hiermee op: Velen hebben maar een beperkte ervaring en zijn afhankelijk van de verkoop van abonnementen en hun brand marketing… omdat ze niet genoeg verdienen met hun trading…

Tot slot

De definitie van investering en speculatie zoals in dit artikel beschreven, is geen vaststaand feit dat overal op dezelfde manier wordt toegepast. Dit is hoe wij ze toepassen. Het is perfect mogelijk dat je voor jezelf een andere definitie hanteert. Het belangrijkste is dat je een duidelijk onderscheid maakt zodat je kan aanduiden waar je met meer risico in de portefeuille zit.

Wat kan je hier nu mee doen?

- Denk na voor jezelf welk percentage van je portefeuille je wil beleggen in investeringen en hoeveel in speculaties?

- Maak eens de balans op van je huidige portefeuille: hoe zit de procentuele verdeling op vandaag? Ligt dat in lijn met je gewenste situatie? Of blijkt dat je toch te veel speculaties bezit?

- Bepaal hoe groot je de investeringsposities maximaal mag maken. Mogen die max 4%, 5% of zelfs 15% van je portefeuille zijn? En voor speculaties?

- Controleer je portefeuille op positie groottes. Ook hier: ligt dit in lijn met de gewenste situatie of moet ik zaken aanpassen?

- Wanneer ga je uw portefeuille herbalanceren?

Disclaimer: Auteur heeft long posities PANR.L en 1088.HK en kan deze op elk moment verkopen of uitbreiden zonder enige verplichte communicatie naar lezers toe.

Geldvos