Welkom bij het beursoverzicht! Ook te beluisteren als podcast of te bekijken op Youtube (publicatie op dinsdag).

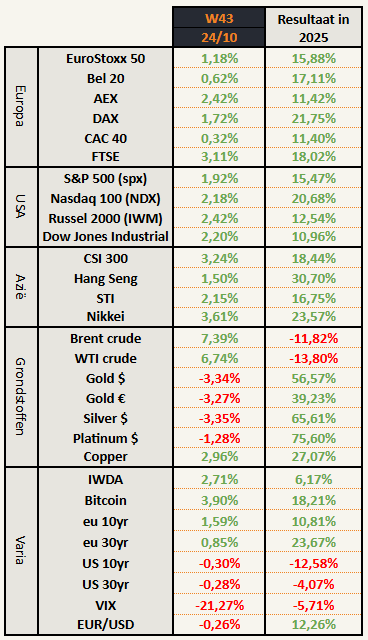

Beursprestaties van de week

Belangrijkste zaken:

- Aandelen indexen globaal lijken de correctie van twee weken terug (voorlopig) volledig vergeten en sluiten opnieuw aan met een positieve week.

- Edelmetalen corrigeren terwijl olie opveert.

- Europese obligaties worden verkocht ten voordele van de Amerikaanse.

- De volatiliteit is volledig in elkaar gestort

Dalende rente

Verenigde Staten

De Amerikaanse 10-jaars rente valt door de steunlijn.

De daling is o.a. het gevolg van de renteverlagingen van de FED. Als er minder rente te verdienen is op de kortetermijnobligaties, zullen obligatiebeleggers zoeken naar hogere rentes op latere termijnen.

Een andere reden voor de vlucht naar obligaties is een zoektocht naar veiligheid. De magnificent 7 blijft het voorlopig goed doen, maar de rest (“S&P 493”) doet het voorlopig niet geweldig.

Een laatste reden voor een stijging in Amerikaanse obligaties is de daling in Europese obligaties. Veel fondsen hebben een mandaat om een bepaald percentage van hun assets in obligaties te investeren. Als de Europese plots minder interessant lijken (begrotingsproblemen, risico op reserves die onteigend worden, etc), dan vloeit er automatisch meer geld naar Amerikaanse obligaties.

Voorlopig wordt de dalende rente nog niet negatief door de markt onthaald. Vergeet niet dat een lagere rente gelijk staat aan een grotere vraag naar obligaties. Die worden doorgaans niet gekocht omdat men denkt dat het economisch goed gaat.

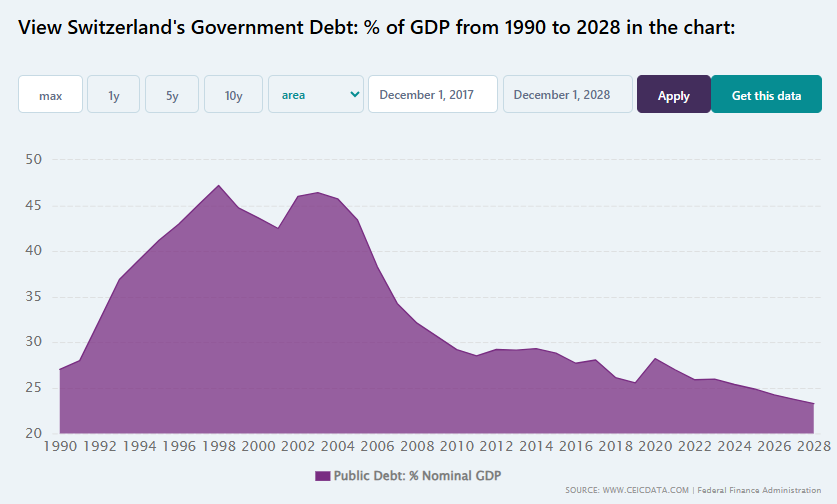

Zwitserland

Terug van weggeweest: negatieve rente! Kortetermijnrentes in Zwitserland (looptijd kleiner dan 5 jaar) zijn opnieuw negatief.

Beleggers maken zich meer zorgen over kapitaalbehoud en veiligheid dan over het behalen van rendement. Eigenlijk betalen mensen de Zwitserse overheid om hun geld vast te houden, wat alleen gebeurt wanneer de markt lage groei, lage inflatie en een lagere rente verwacht.

Het is een vlucht naar veiligheid en er wordt voor betaald. Zwitserland is hiervoor de veiligste plaats. Zij hebben doorgaans een stabiel bestuur, geen gekke president of een Europese Commissie die beslissingen neemt tegen haar eigen interesses.

Belangrijk is dat ze een gezonde economie hebben en helemaal geen schuldenproblematiek.

De beste keuze die ze ooit gemaakt hebben, is om zich niet te voegen bij de Europese Unie.

De beste keuze die België kan maken, is om te onderzoeken hoe Zwitserland zich organiseert om dit te bereiken.

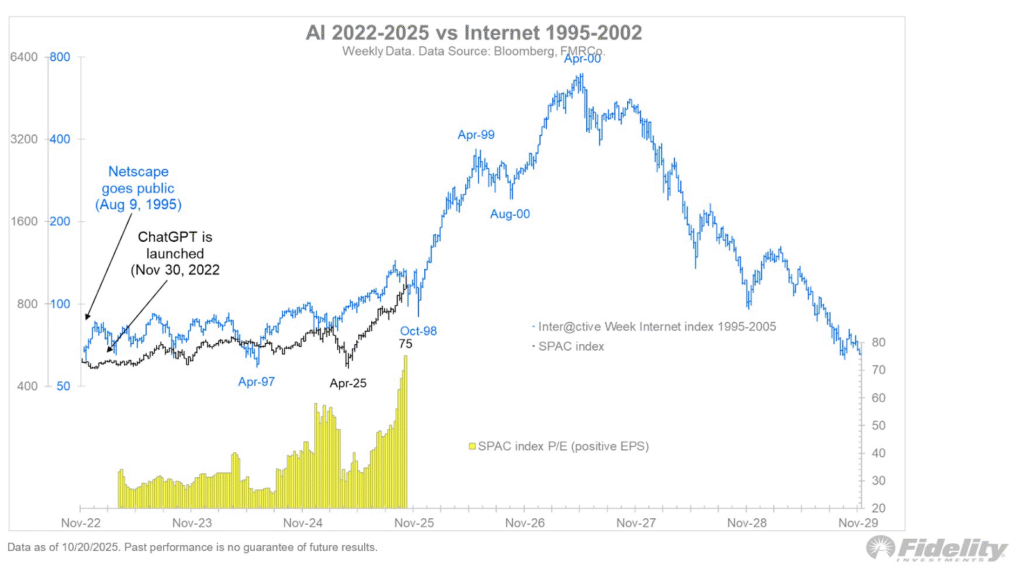

Dotcom 2.0

Twee vergelijkingen met de dotcombubbel duiken steeds vaker op.

Scenario 1 – okt ‘96

Mocht de beurs verder evolueren zoals in dit scenario, zullen we nog grote stijging tegemoet gaan. Deze vergelijking wordt vaak gedeeld online, maar ik vind deze niet zo treffend. Alsof we nu nog geen gekke markten gehad hebben.

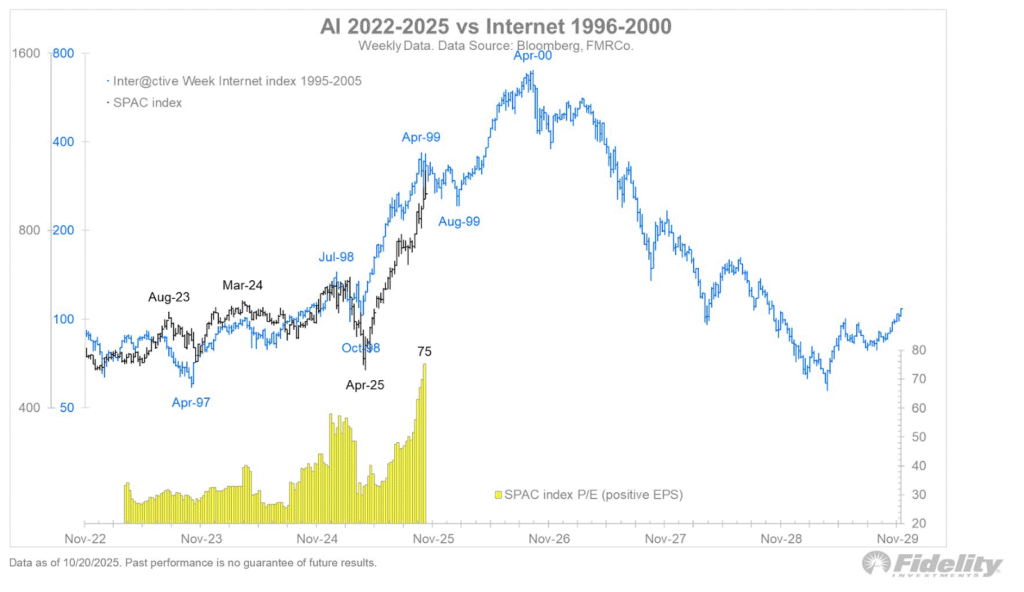

Scenario 2 – april ‘99

Deze vergelijking vind ik treffender. Enerzijds lijkt het koersverloop veel sterker op elkaar, anders komt het ook overeen met een eerste gekke periode van hype/manie die we al achter de rug hebben. Mocht het verder lopen, zoals in dit scenario, hebben we eerst nog een horizontale / correctieve fase om daarna (tot oktober volgend jaar?) verder te stijgen.

Dit rijmt ook nog een klein beetje met het eerder gedeelde Nikkeiscenario.

In beide scenario’s hebben we nog een grote stijging van de algemene markt voor de boeg. In het tweede scenario kan de markt eerst nog even corrigeren. Zo’n correctie, als die komt, kan een goed instapmoment zijn voor mensen die meer blootstelling aan aandelen willen in de portefeuille.

Beleggingsthema’s

Goud

Europa op glad ijs

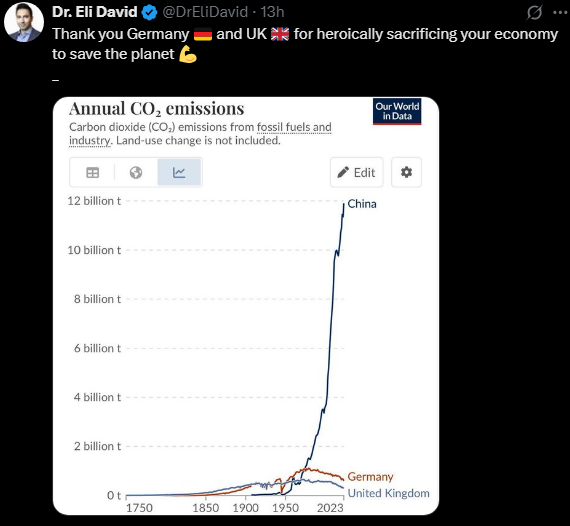

Europa zou graag de bevroren Russische tegoeden als lening geven aan Oekraïne zodat zij hun oorlog kunnen financieren.

Uit het artikel: “Vergelijk het met de sleutels afnemen van iemands huis, dat vervolgens wordt verhuurd en waarvan de oorspronkelijke eigenaar niets krijgt. Als men dat huis nu ook nog aan iemand anders gaat geven, zal dat het vertrouwen in het systeem aantasten.”

Dit is een nooit eerder geziene situatie met een groot risico voor de Europese kapitaalmarkten en geloofwaardigheid. Mocht het effectief zover komen, zal dit vermoedelijk de euro lager duwen.

Dit risico is helemaal niet nieuw. Ik beschreef het al in juli 2024. Dit risico zit al in de markt (in de goudprijs) verrekend. Mocht België/Europe toch een stap verder gaan… Geen idee wat er dan zal gebeuren, maar positief zal dat niet zijn.

Op vrijdag kwam het bericht dat dit voorlopig niet zal doorgaan omdat De Wever dit Europees blokkeert. Terecht! Lang geleden dat ik een politicus iets zag beslissen in het belang van zijn eigen volk. Waarom zou België hier een gigantisch risico nemen zonder 100% garanties van de andere Europese landen? Stel dat België akkoord zou gaan en later, in een wereld na de oorlog, komt Rusland dat geld opeisen bij België. Dan moet België dat teruggeven. Als we dit niet kunnen, moet België nieuwe schulden aangaan om de schuld aan Rusland af te lossen. Wie denkt dat Oekraïne dit kan terugbetalen, die dwaalt. Verliest Oekraïne de oorlog, dan betalen ze niets terug. Winnen ze de oorlog, dan kunnen ze dit enkel terugbetalen als Rusland hun torenhoge reparaties betaalt. Daartussen zitten veel mogelijkheden waarin Oekraïne onvoldoende geld heeft.

Wie deze situatie minimaliseert, minimaliseert het eigendomsrecht, de hoeksteen van onze samenleving. Als jij niet zeker bent dat je eigendom morgen nog van jou is, waarom zou je vandaag werken om iets meer te gaan bezitten? Een doos van pandora. Een experiment. Zelfs in de Tweede Wereldoorlog hebben de Amerikanen de Japanse reserves nooit onteigend. Deze hebben ze enkel bevroren.

Europa is blut en veel landen hebben hun begroting niet op orde. Ze voeren de druk op België in de hoop dat wij een fout zouden maken. Zo simpel is het. Anders vraag je dit niet. Gelukkig zit daar nog iemand die zijn geschiedenis kent en het hoofd voorlopig kan koel houden. (Zat natte dweil De Croo daar nog, dan was de kans groot dat Oekraïne het geld al had en België de gebakken peren.)

De kans bestaat dat de regering zou vallen over de begroting… Mocht het zover komen en daardoor maakt de beslissing om Russische tegoeden te onteigenen toch kans, dan wil ik zo weinig mogelijk euro’s hebben.

Correctie in goud is begonnen

Goud en zilver zitten in correctiemodus. Vorige week gaf ik aan waarom dat kansrijk was. Er werd op maandag nog even een all-time high neergezet, maar de goudprijs is er niet in geslaagd om voor het eerst 10 weken na elkaar te stijgen. Op dat record zullen we nog even moeten wachten.

Goud deed “slechts” -2,34% op 1 week. Op dinsdag echter daalde het met 5,29% op 1 dag, wat het 1 van de grootste dalingen maakt in de voorbije 13 jaar.

Wait and see. Er zijn wat winsten genomen op fysieke edelmetalen en op mijnbouwaandelen (gedeeld op discord). Er staan nog een paar verkooporders uit van goudmijnbedrijven, dit om de exposure in de portefeuille naar dit thema te verlichten en de mooie winst van het voorbije jaar toch deels vast te klikken.

Scheepvaart

De impact van de Chinese heffingen op Amerikaanse schepen laat zich al voelen:

Commodity Vessels Clog Up China Ports as Fees on US Ships Begin – Bloomberg

Uiteraard gunstig voor tarieven want belemmeringen staan gelijk aan minder aanbod.

Kritieke metalen

Het is fascinerend te zien hoe snel het gaat rond de “kritieke metalen”. De term werd bepaald door de Amerikaanse overheid over alle metalen of mineralen die zij essentieel vinden voor de veiligheid van hun economie, defensie en autonomie.

Jarenlang werd er beperkt geïnvesteerd in de ontginning en verwerking van deze metalen en nu gaan alle remmen los. Sterker nog, de remmen worden gedemonteerd en buitengesmeten. Plankgas & full speed ahead!

Op korte tijd kregen we volgende nieuwsfeiten:

- De Verenigde Staten maken een deal met Australië over “kritische metalen”.

- Export-Import Bank of the United States heeft al $2,2 miljard aan Letters of Intent ondertekend voor grondstofprojecten tussen de VS & Australië.

- Mijnbouwinvesteringsgroep Orion Resource Partners richt samen met de Amerikaanse overheid een consortium op dat $1,8 miljard zal investeren in kritieke metalen.

- IFC and Appian Launch $1B Fund to Invest in Critical Minerals in Both Regions.

- JPMorgan to invest up to $10 billion in US companies critical to national security

De VS willen hun afhankelijk van Chinese afbouwen op vlak van grondstoffen. Gelijk hebben ze, maar deze afhankelijkheid is ontstaan over verschillende decennia. Het is naïef te denken dat de VS dit op korte termijn kan omkeren.

We kunnen niet ontkennen dat zowel kapitaal als beleid samenkomen over dit onderwerp. De vraag is niet of het zal geïnvesteerd worden, maar hoe snel en hoe goed projecten worden uitgevoerd.

Dankzij de hernieuwde focus van investeerders zou mijnbouw in de toekomst kunnen uitgroeien tot een “mainstream” sector voor investeringen, waar dit nu eerder een niche is.

Net zoals de slinger doorsloeg naar onderinvesteren, zal dit uiteindelijk ook leiden tot overinvesteren. Op dat moment zullen we te veel productie hebben en zullen er ongeschikte projecten onterechte en te grote financiering krijgen. Dat wordt dan ons topsignaal om finaal uit te stappen. Daar zijn we nog lang niet.

Enkele aandelen uit dit thema geven ondertussen wel wat van hun winsten opnieuw af. Dat lijkt me volledig normaal na de felle stijgingen van de voorbije weken en maanden.

Zuid-Amerika

Vorig weekend waren er verkiezingen in Bolivia die werden gewonnen door de centrumrechtse Rodrigo Paz. Met zijn overwinning is het Zuid-Amerikaanse continent nu 50-50 verdeeld tussen links/communisten en rechts/conservatieven/centrumrechts.

De obligaties van Bolivia gingen meteen enkele procenten hoger noteren. De markt vat de uitslag dus positief op.

De volgende Zuid-Amerikaanse landen met verkiezingen zijn Chili (november 2025), Colombia (mei 2026) en dan the big one: Brazilië (oktober 2026).

Over Chili heb ik geen mening of geen directe positie in de portefeuille. Op Colombia ben ik al langer aan het loeren zoals hier eerst beschreven.

Zoals eerder beschreven is ook de Amundi MSCI EM Latin America UCITS ETF (focus op Brazilië) een interessante optie om in te spelen op dit topic. Deze is echter op korte termijn hard opgelopen en toont technische waarschuwingssignalen.

Negatieve divergentie tegen de bovenkant van een bollinger band. Nodigt niet uit om te kopen. Ofwel afwachten tot

- De koers in de buurt komt van de MA50 op de weekgrafiek (nu is dit $14,75).

- De koers duidelijk breekt boven de bollinger band en de negatieve divergentie negeert.

Olie & tankers

Trump heeft deze week voor het eerst rechtstreeks sancties ingevoerd tegen Russische bedrijven: Lukoil & Rosneft, de twee grootste oliebedrijven van het land.

Hun tegoeden in de VS worden bevroren en Amerikaanse bedrijven mogen geen zaken meer doen met hen. Dat wil ook zeggen dat Amerikaanse rederijen hun producten niet mogen vervoeren. Opnieuw: meer beperkingen zullen leiden tot hogere prijzen.

Hierdoor steeg de olieprijs deze week met meer dan 7%. Op alle termijnen blijft olie nog in een dalende trend, maar er zijn technische indicaties dat er mogelijks een bodem werd gezet.

Olieproducenten reageerden niet overdreven positief, maar de oliedienstenbedrijven reageerden zeer positief. Zoals ik de voorbije weken al schreef: wie blootstelling zoekt aan grondstoffen, kan in het oliesegment interessante koopjes vinden die tegelijk groeien en zeer goedkoop noteren. Daarnaast was er ook bijna een depressief sentiment rond olieaandelen. Dat is contrair bullish.

Trade van de week –

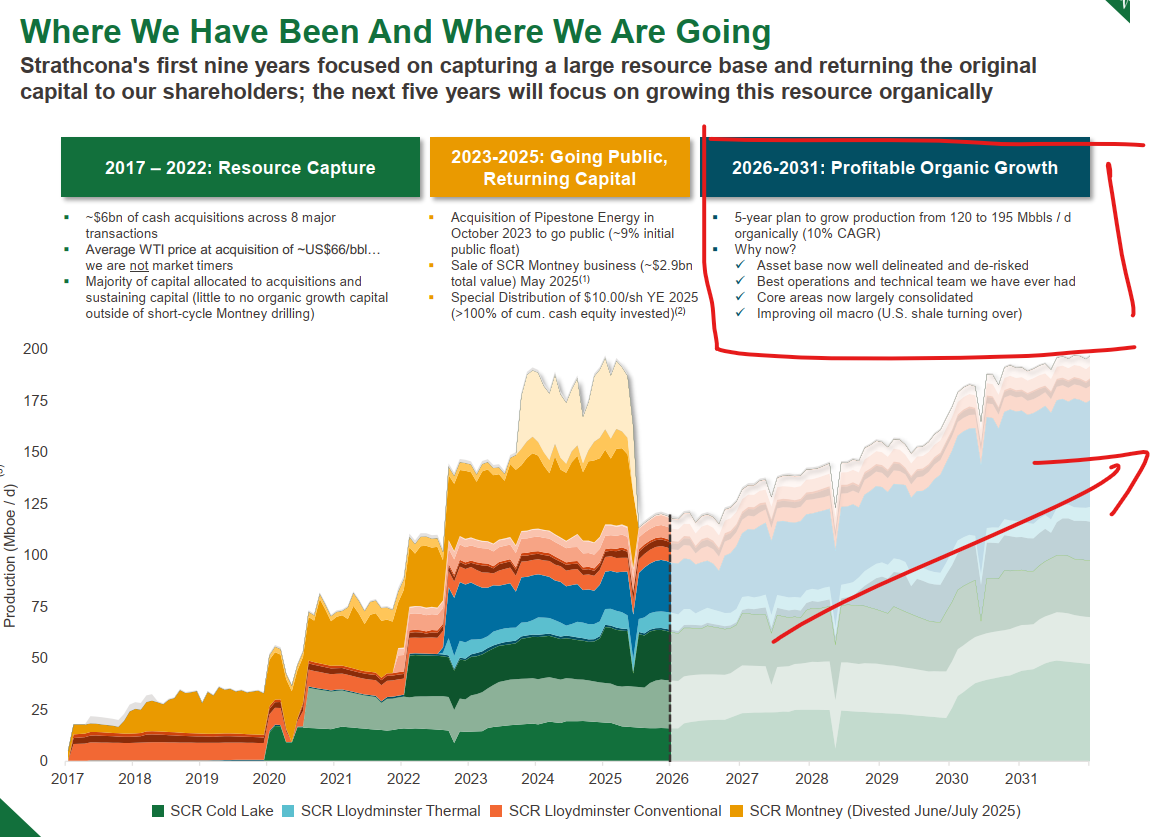

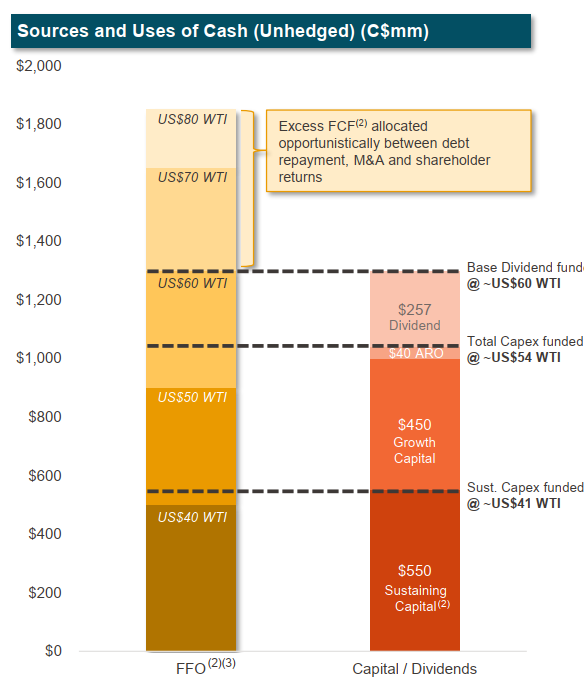

Strathcona Resources – Canadese heavy oil producent.

Mijn eerste publieke vermelding van het bedrijf en deze setup was op 29 juli met deze tweet: https://x.com/geldvos/status/1950188167518191627

De uitleg die deze week ook op Discord kwam:

- Producent van olie in Canada. Oil sands (long life assets waar de grootste investering achter de rug is. m.a.w. cash flowing assets).

- Van november 2024 tot juli ’25 regelmatig insider buys.

- 3,35% dividend – netto voor Be = 1,99%

- plan: investeren om productie met 10% CAGR te doen groeien.

Aan olieprijs van

- $41 WTI kunnen ze break-even hun productie op peil houden.

- $54 WTI kunnen ze ook hun 10% groeidoelstelling halen

- $60 WTI kunnen ze ook dividend uitkeren.

- Alles boven $60 is bonus (schulden terugbetalen, M&A, extra div/buyback)

Geen super margin of safety in vergelijking met een offshore producent zoals BW Energy, maar toch vele malen beter dan US producers (hogere productiekosten zonder groei).

- Bij gelijkblijvende olieprijzen zal het stijgen in waarde dankzij productiegroei (en ondertussen ook dividend.)

- Als de olieprijs stijgt, gaat de koers waarschijnlijk sterker stijgen

- Bij licht dalende prijzen blijft het gelijk (productiegroei vangt deel van margeverlies op)

- Mocht een grote daling van de olieprijs zich voordoen, zal het aandeel uiteraard dalen

Laatste 3 keer dat het aandeel boven EMA50 op de maandgrafiek sloot:

- April 2014: +118% in 10 maand

- July 2016: +193% in 7 maand

- June 2021: +193% in 1 jaar

Max drawdown was 21,5% (2014) & 32,18% (2021). (Dit zou dan minstens je stop loss moeten zijn als je dit aandeel overweegt)

In augustus sloot het aandeel opnieuw boven die EMA en nu (oktober) werd deze opnieuw getest.

Strathcona Resources (SCR.TO) – Uitbraak op de maandgrafiek

Zo’n gelijkaardige uitbraak en terugtest zagen we ook in juni 2021 (uitbraak) en augustus 2021 (terugtest).

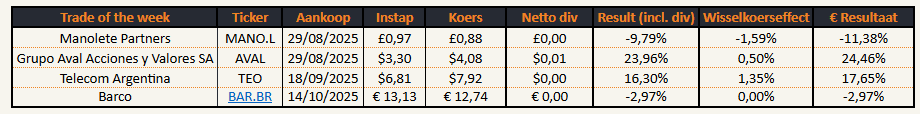

Update trades van de week

Een korte eerste tussenstand van eerste trades van de week:

So far so good. In het geval van Grupo Aval, Telecom Argentina en Barco verloopt de koers nog volgens het verwachte scenario.

In het geval van Manolete Partners is dat niet meer zo. De instap werd gemaakt op basis van de weekgrafiek en dat blijkt niet de belangrijkste tijdshorizon. Fundamenteel blijft het bedrijf gezond met een beloftevolle toekomst, maar technisch is de vraag op welke tijdshorizon de grafiek richting kan bieden.

Op de maandgrafiek zien we bodemvorming, maar nog geen trendomkeer. Een koopsignaal op deze grafiek zou een slot zijn boven 110 GBp. Daar zijn we nog even niet.

Wie daar niet op wil wachten of wie meer zekerheid wil, stapt beter uit tot er meer duidelijkheid is. Dan verlies je meer potentiële upside, maar heb je ook een kleiner potentieel verlies, mocht het toch slecht gaan. Zo’n bodemvorming kan lang duren, maar vanuit de fundamentele kant verwachten we toch eerder sneller dan later beter resultaten.

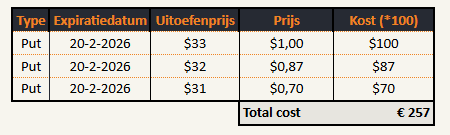

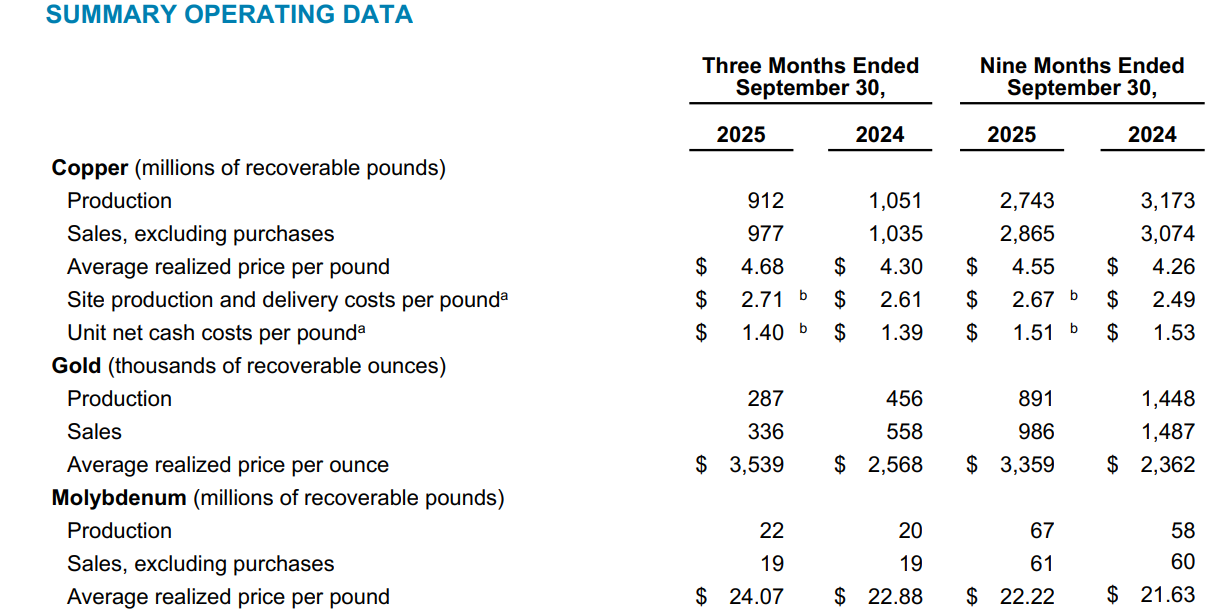

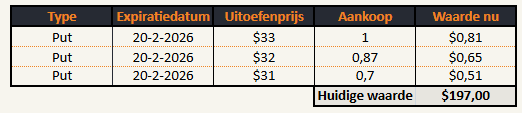

Een laatste trade van de week die niet in de tabel stond: Freeport McMoran (ticker: FCX). Dit was de enige shorttrade en dat via opties. Besproken hier op 6 oktober.

Dezelfde dag heb ik op discord gepost welke optiereeks ik uiteindelijk had gekocht.

Deze week kwamen de resultaten van Freeport McMoRan. De productiecijfers in dit kwartaal waren beduidend slechter dan in hetzelfde kwartaal vorig jaar.

- Koperproductie -13,3%

- Goudproductie -37,1%

Deze daling vond duidelijk ook al plaats in de voorbije 9 maanden en niet enkel in september (dus niet enkel gelinkt aan het ongeluk in de Grasbergmijn). De productiedaling werd voor een groot deel opgevangen door een stijgende goud -en koperprijs. De echte impact van de grondverzakking in Grasberg zal pas duidelijk worden na de resultaten in februari.

Voorlopig status van deze speculatie:

$257 aankoop en nu nog $197 waard = -23,34%. Voorlopig geen succes, maar de opties hebben nog tot februari om hier wat aan te verdienen.

Grafieken van de week

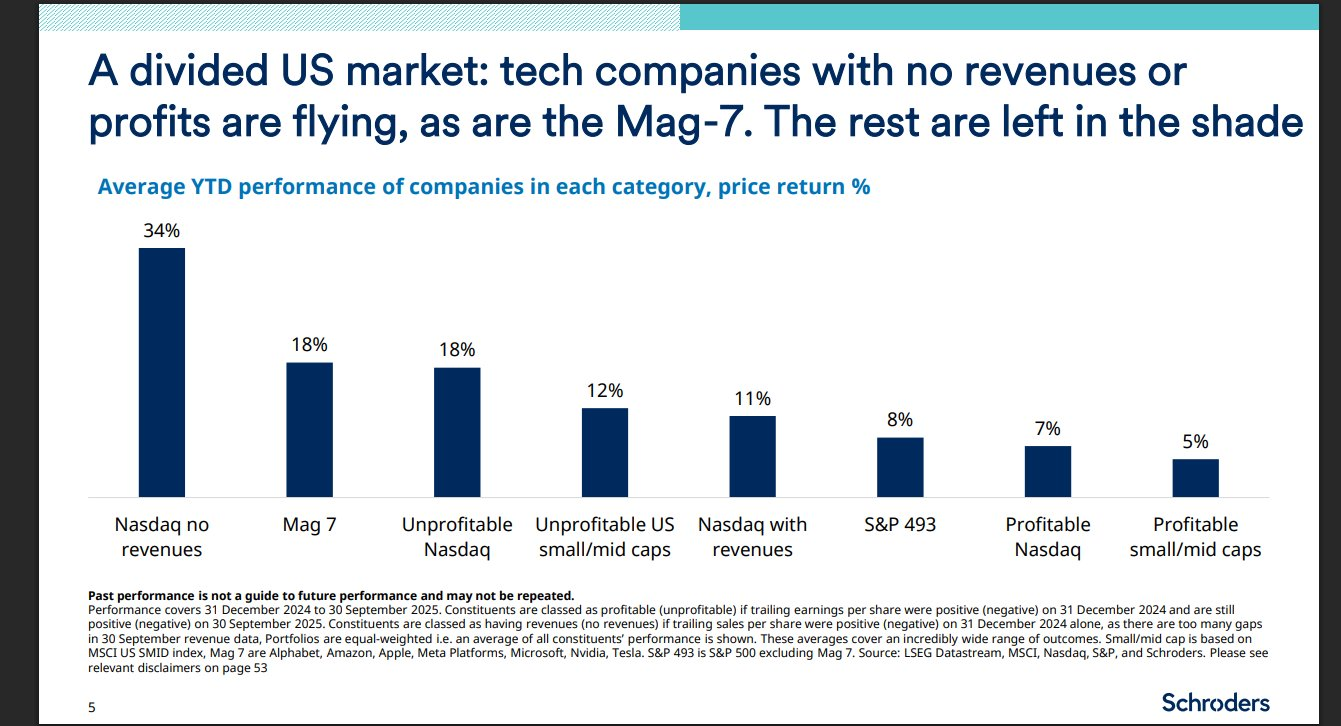

Shitco’s rule this market

Bedrijven zonder omzet presteren het best dit jaar! Daarna de magnificent 7, daarna verlieslatende bedrijven (met omzet), etc…

Hoe slechter een bedrijf het doet, hoe beter de performance. Typisch kenmerk van een speculatieve markt!

Vanuit contrair oogpunt gaat mijn aandacht daarom naar de underperformer van het moment: Profitable small & midcaps!

Markthumor

Geldvos 🦊