Hoe beslis je in welke thema’s je gaat beleggen? Wanneer doen bepaalde beleggingen het goed en andere dan weer niet. Dit zijn zaken die op een macro-economisch niveau onderzocht worden. Een zeer handig hulpmiddel hierbij is de beleggingsklok!

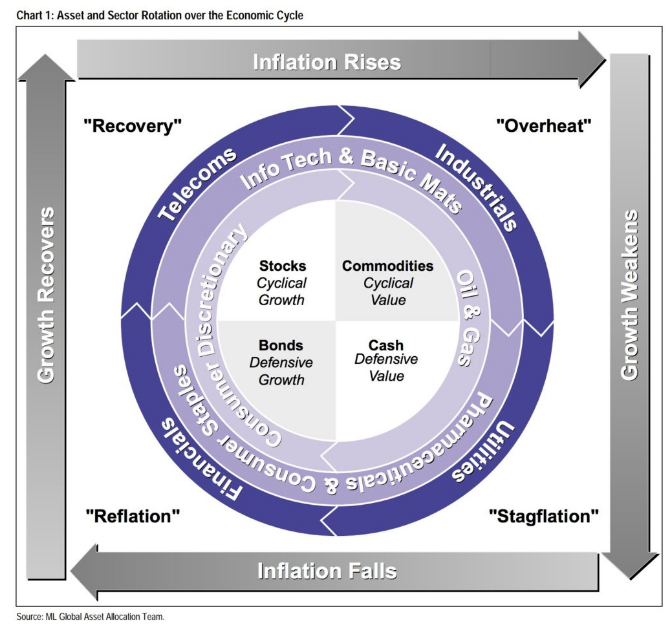

De beleggingsklok is een raamwerk of mentaal model dat werd ontwikkeld door de Amerikaanse zakenbank Merill Lynch. Het is een eenvoudig en nuttig kader om de verschillende fases van een conjunctuurcyclus te begrijpen en om te weten welke activaklassen het best presteren in die fases. Gelijkaardige denkkaders worden gebruikt bij o.a. Bridgewater Associates, één van de meest succesvolle macro-economische hedgefondsen aller tijden, opgericht door de bekende investeerder Ray Dalio.

In dit artikel leggen we uit hoe je de beleggingsklok kan interpreteren en we gaan ze toepassen op de huidige markt om te achterhalen welke activa waarschijnlijk goed zullen presteren in de nabije toekomst.

De vier kwadranten van de beleggingsklok

De beleggingsklok is opgedeeld in vier kwadranten of fases van de conjunctuur. De kwadranten worden opgedeeld volgens de trend van inflatie en economische groei.

Hoe deze klok lezen

- Wanneer de inflatie daalt en de economie krimpt dan bevinden we ons in het kwadrant “Reflation” dat zich links onderaan bevindt.

- Wanneer de inflatie daalt of laag is en de economie groeit dan bevinden we ons in het kwadrant “Recovery” (Herstel) dat zich linksboven bevindt.

- Wanneer de inflatie stijgt en de economie groeit dan bevinden we ons in het kwadrant “Overheat” (overhitting) dat zich rechtsboven bevindt.

- Wanneer de inflatie stijgt en de economie krimpt dan bevinden we ons in het kwadrant “Stagflation” dat zich rechts onderaan bevindt.

Wat gebeurt juist in welke fase?

De reflatiefase

De groei is traag en de inflatie is laag. Deze fase doet zich voor in het hart van een berenmarkt. De economie wordt geplaagd door overcapaciteit en een dalende vraag. Dit houdt de grondstoffenprijzen laag en drukt de inflatie. Centrale banken verlagen de rente in een poging de economie en de inflatie te stimuleren. Obligaties zijn in deze fase de beste beleggingscategorie door de dalende rente en de zwakkere economie (& bedrijfsprestaties).

De herstelfase

De versoepeling van de centrale bank begint in werking te treden. Hoewel de groei aantrekt, blijft de inflatie laag omdat er nog steeds overcapaciteit is. Stijgende groei en lage inflatie is de ideale combinatie voor bedrijven. Aandelen zijn de beste beleggingscategorie in deze fase, mede omdat ze net uit uit een zwakkere periode komen (reflatiefase) en dus laag gewaardeerd zijn.

De oververhittingsfase

De productiviteitsgroei vertraagt waardoor er beperkingen ontstaan aan de aanbodzijde (het aanbod kan niet snel genoeg de vraag volgen). Hierdoor stijgen de prijzen. De stijgende inflatie zet de centrale bank aan tot renteverhogingen. Bij hoge groei en hoge inflatie presteren aandelen nog steeds, maar niet zo goed als in fase 2. Er kan volatiliteit ontstaan naarmate de rente stijgt op obligaties. Deze worden daarom interessanter en gaan concurreren om kapitaalstromen met aandelen. In deze fase zijn grondstoffen de beste beleggingscategorie, er is namelijk meer vraag dan aanbod en grondstoffen zijn nu eenmaal schaars. De productie hiervan kan niet snel opgedreven worden.

De Stagflatiefase

De groei van de economie vertraagt, maar de inflatie blijft hoog. De meeste bearmarkten worden voorafgegaan door een stijging van de olieprijs met meer dan 100%, waardoor de inflatie stijgt en de centrale banken de rente fors gaan verhogen. Hierdoor daalt de productiviteit en ontstaat er een loon-prijsspiraal doordat bedrijven hun prijzen verhogen om de krimpende marges te beschermen. Dit gaat door totdat de werkloosheid sterk stijgt en de cyclus wordt doorbroken. Centrale banken houden de rente hoog totdat ze de inflatie onder controle hebben. In deze fase is cash de beste beleggingscategorie.

Waar bevinden we ons vandaag?

Laten we de beleggingsklok nu eens toepassen op de huidige economische situatie.

Stand van zaken inflatie

Onderstaande grafiek komt rechtsreeks van de ECB en is een weergave van de HICP (Harmonised index of consumer prices – recentste datapunt: november 2022).

De zwarte lijn is het Europese gemiddelde (10,1%), de licht oranje lijn is het EU land met de hoogste inflatie (Letland – 21,7%) en de donker oranje lijn is het EU land met de laagste inflatie (Spanje – 6,7%).

We zien een overduidelijke stijging van de inflatie de voorbije twee jaar. We situeren ons zeker aan de rechterkant van de beleggingsklok.

Het is goed mogelijk dat de inflatie zijn piek heeft bereikt. Het EU gemiddelde is nu 10,1% en had een piek op 10,6% in oktober. In o.a. Spanje zien we al een grotere daling, maar in Letland blijft deze nog dicht bij het piekniveau. De inflatie is dus duidelijk hoog en mogelijks gepiekt.

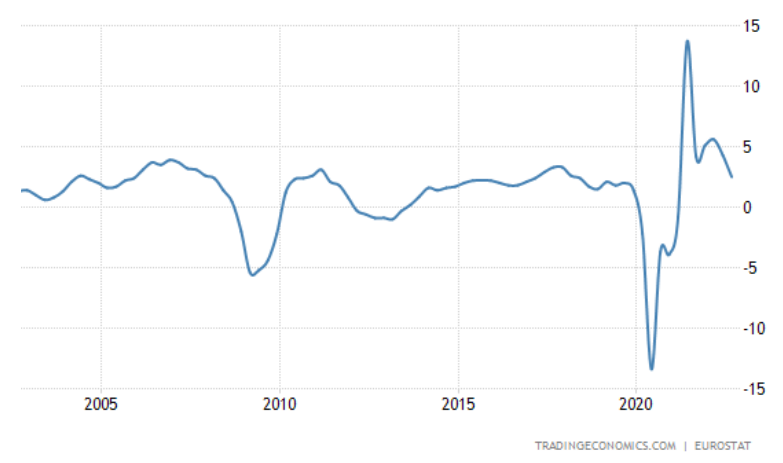

Stand van zaken economische groei

Onderstaande grafiek is beschikbaar via Trading economics (data Eurostat, recentste datapunt: september 2022) en is een weergave van de BBP-groei (Bruto binnenlands product) van de Europese Unie. De BBP-groei kan je beschouwen als een benadering van de groei van de EU-economie.

We zien hier duidelijk de effecten van de coronamaatregelen in 2020. De krimp van de economie in 2020 werd eerst gecompenseerd met een piek in 2021. Daarna keerde de trend terug om en is nu duidelijk neerwaarts. Op vandaag (data september 2022) is deze nog positief, maar de vraag is natuurlijk of dit zo zal blijven en op welk niveau deze grafiek een bodem neerzet. Het belangrijkste voor de interpretatie van de beleggingsklok is de trend en deze is duidelijk neerwaarts.

Blik terug en vooruit

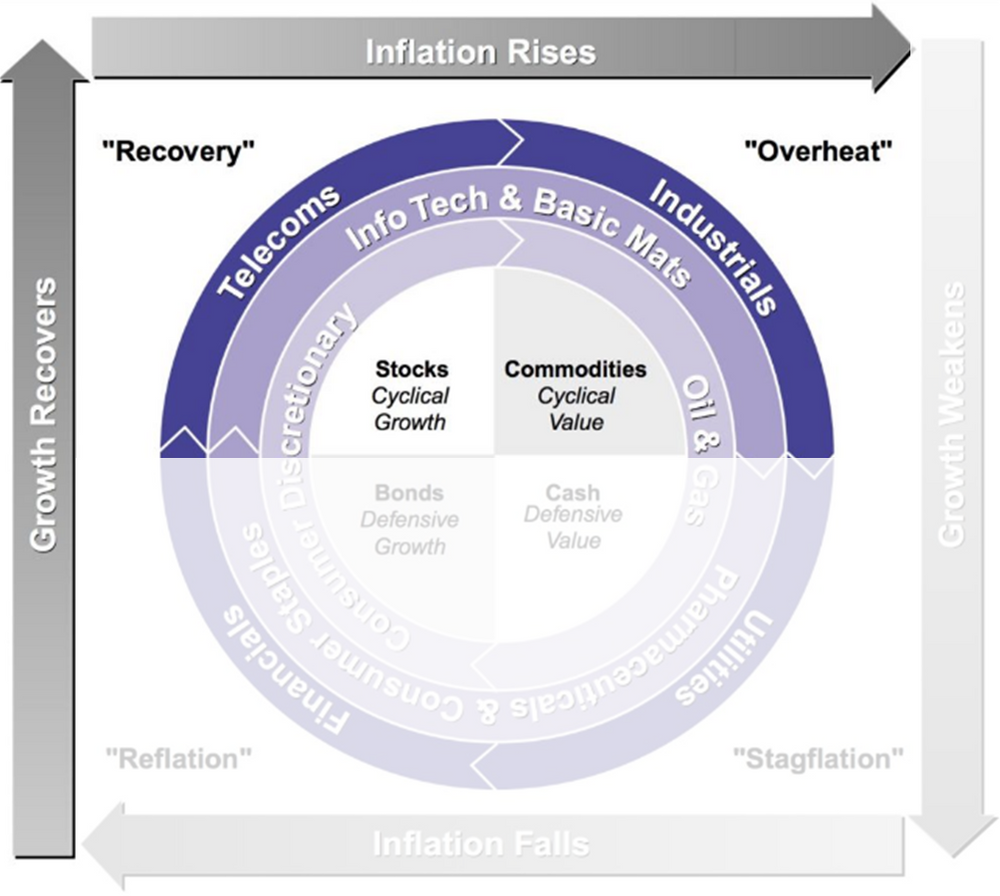

We kunnen het verloop van de activaklassen op de beurs perfect verklaren met behulp van de beleggingsklok. Na de coronacrash (maart 2020) zagen we duidelijk stijgende groei en eerst, kort, een dalende inflatie (“Recovery”). We zagen dan ook groeiaandelen eerst stijgen en zeer goed presteren.

De inflatie begon daarna snel te stijgen en de grondstoffen en gerelateerde aandelen schoten uit hun startblokken, vooral dan de basismaterialen (Hout, koper, zink, etc.), edelmetalen (goud, zilver) en landbouwproducten (tarwe, graan, etc.). Onderstaande afbeelding (focus op bovenste helft) is de samenvatting van april 2020 tot eind 2021. Enkel olie en gas bleven toen achter. Eind 2021 hebben de koersen van groeiaandelen hun piek bereikt (technologie, consumer discretionary). Ook sommige grondstoffen hadden hun piek al gezien in 2021 (bvb. Edelmetalen).

Na 2021 nam de groei duidelijk af terwijl de inflatie nog bleef stegen. Vanaf dat moment zaten we duidelijk in de rechterhelft van de beleggingsklok en gingen we van bovenste deel van de klok traagjes naar de onderkant. Waar olie en gas in 2020 duidelijk minder presteerden dan de andere grondstoffen, heeft het die schade in 2021 en de eerste helft van 2022 ruimschoots ingehaald. Vanaf juni (olie) en augustus (gas) zijn ook hun prijzen steeds verder aan het dalen.

Bovenstaande situatie zagen we ook duidelijk aan de beursresultaten van 2022:

- Nasdaq (benadering voor recovery kwadrant) = -33%

- TLT – iShares 20+ Year Treasury Bond ETF (benadering voor reflation kwadrant) = -30%

- GSG – iShares S&P GSCI Commodity-Indexed Trust (benadering voor overheat kwadrant) = +24%

- Cash (benadering voor stagflation kwadrant) = 0%

Bovenstaande percentages houden geen rekening met inflatie.

Achteraf kunnen verklaren is mooi, maar vooruit kunnen kijken is natuurlijk wat we willen! Waar gaan we nu naartoe?

Doorgaans volgt het model de richting van de pijlen. Grondstoffen hebben intussen een zwakke tweede jaarhelft achter de rug, dit is mogelijk een teken dat we al over zijn gegaan van het kwadrant “overheat” naar “stagflation”. Om die reden zitten wij ook met een groot deel van onze portefeuille in cash. Liever geen rendement behalen dan verlies lijden. Het geeft ons ook de flexibiliteit om te handelen wanneer nieuwe data zich presenteert.

Veel hangt uiteraard af van de evolutie van inflatie en groei. Verschillende scenario’s zijn dus mogelijk:

Scenario 1 – Dalende inflatie en dalende groei – Reflatie

Als de inflatie effectief is gepiekt, is dit niet per se positief want het kan evengoed een signaal van een naderende recessie zijn. In dat geval kunnen obligaties een interessante belegging zijn. De redenering hierachter is: Obligaties stijgen in waarde wanneer rentevoeten dalen. In een recessie gaan centrale banken rentevoeten verlagen om de economie te stimuleren.

- Dit scenario is gelijkaardig aan wat er in 2008 gebeurde. Vergelijk bovenstaande grafieken (inflatie en groei) op vandaag met hoe het er toen aan toe ging.

- Let op: de centrale banken zijn nu nog de rentes aan het verhogen. Het is dus mogelijk/waarschijnlijk te vroeg om obligaties aan te kopen. Dit correct timen is zeer moeilijk / onmogelijk.

- Wij hebben een positie in obligaties (via de etf DTLA) en zullen deze vergroten wanneer centrale banken het signaal geven dat ze de rentes niet meer zullen verhogen.

Scenario 2 – Dalende inflatie en stijgende groei – Recovery

Als de inflatie effectief gepiekt heeft, maar de economische groei zwengelt opnieuw aan. Dan moeten we kijken richting het kwadrant “recovery” en groeiaandelen kopen.

- Dit scenario achten we weinig kansrijk. De financieringskost van bedrijven is veel hoger (hogere rentevoeten) én het beschikbaar inkomen van gezinnen is veel lager (door hoge inflatie & duurdere leningen). Dit duwt doorgaans de bedrijfswinsten (& groei) naar beneden.

- Voor dit scenario hebben we slechts enkele kleine posities in portefeuille.

Scenario 3 – Stijgende inflatie en stijgende economische groei – Overheat

Is de inflatie niet gepiekt en herstelt de economie zich, dan blijven grondstoffen en waardeaandelen met gezonde balansen en cash flows interessant.

- Belangrijk is dat de bedrijven die je bezit geen overdreven (optimistische) waardering hebben en wel een veiligheidsmarge bezitten.

- Onze grootste posities hier bevinden zich in energievoorziening, grondstofproducenten, hun toeleveranciers en scheepvaart.

- Rechtstreeks beleggen in grondstoffen is ook een optie

Scenario 4 – Stijgende inflatie en dalende economische groei – Stagflatie

Is de inflatie niet gepiekt en de groei blijft verder afnemen dan moeten we extra defensief worden. Bedrijven die we hiervoor willen aanhouden moeten schuldenvrij zijn en verkopen producten of diensten die hun klanten niet kunnen missen (bvb. Supermarkten of energieleveranciers).

- Ook hier is de waardering & veiligheidsmarge van belang. Koop bijvoorbeeld geen bedrijven met PE ratio’s > 10 of EV/EBITDA ratio’s > 8. (Strenger zijn mag altijd!)

- Cash klinkt in een inflatoire omgeving als een slecht idee, maar in dit type omgeving zullen de winsten zeker aangetast worden en kunnen we dus slechte beursprestaties verwachten. Het aanhouden van cash is niet ideaal, maar het is beter dan beleggen in iets dat daalt in waarde.

We kiezen dus niet voor resoluut één kwadrant aangezien er altijd onduidelijkheid is in welke fase we ons precies bevinden of waar we naartoe evolueren. Ook de beleidsbeslissingen van centrale banken kunnen op korte termijn de richting (onverwachts) sterk beïnvloeden. Wanneer er nieuwe informatie beschikbaar komt over de economische groei en inflatie kunnen we onze portefeuille gaan bijsturen. Net zoals bij de keuze voor aandelen of fondsen is het aan te raden om te spreiden en dus niet alles op één kwadrant in te zetten.

Veel succes!

Geldvos